Detsembrikuu on jõulukuu ning jõuludega seostub kindlasti ka annetuste teema. Nii, nagu SmartAccounts sel aastal, on ka paljud teised ettevõtted detsembris kindlasti tegemas rohkem annetusi. Sellest tulenevalt panime kirja 3 olulisemat punkti, millele tähelepanu pöörata, kui teemaks on annetuste maksustamine.

Annetused

Nagu Maksuameti lehekülg kenasti selgituseks ütleb, on annetuse tähenduseks Eesti õigekeelsussõnastiku järgi ‘and’ või ‘kink’. Annetuste tegemisel maksustatakse seega hüve, mida annetuse saaja saab. Sellest tulenevalt on annetuste ja kingituste maksustamine oma loogikalt sarnane erisoodustuste maksustamisega.

Annetuste tegemisel tuleks tähele panna 3 olulist punkti:

- kuidas toimida juhul, kui annetus tehakse tulumaksusoodustustega ühingute nimekirja kantud organisatsioonile;

- kuidas toimida juhul, kui annetus tehakse organisatsioonile, mis ei ole kantud tulumaksusoodustusega ühingute nimekirja ;

- milline on maksuvabastuse piirmäär ja kuidas valikut TSD-l teha.

Annetus tulumaksusoodustusega ühingute nimekirja kantud organisatsioonile

Ühingutele, kes on Maksuameti poolt kantud tulumaksusoodustusega ühingute nimekirja, on võimalik annetusi teha piirmäära ulatuses maksuvabalt (vt 3. punkt).

Nimekirja uuendatakse pidevalt ning see on leitav siin

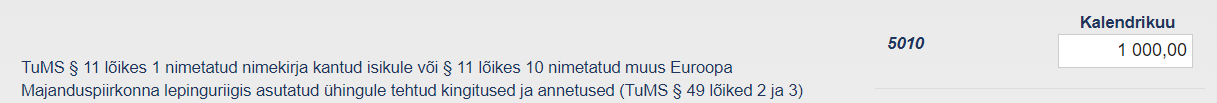

Maksuvabastusega annetus deklareeritakse TSD lisal 5 koodiga 5010.

Annetuse ühingule, kes ei ole kantud tulumaksusoodustusega ühingute nimekirja

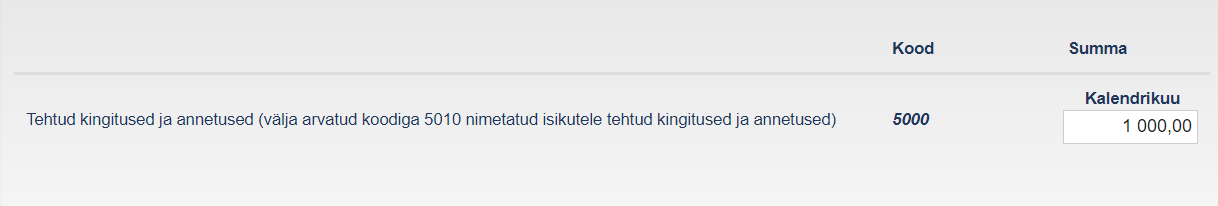

Kui annetus tehakse ühingule, kes pole tulumaksusoodustusega ühingute nimekirjas, kuulub annetuse kogusumma maksustamisele määraga 20/80. Maksuvabastuseta annetus dekaleeritakse TSD lisal 5 koodiga 5000.

Milline on maksuvabastuse piirmäär?

Tulumaksusoodustustega ühingutele saab annetada küll maksuvabalt, kuid ka siin tuleb ette kindel piirmäär, mille ületamisel kuulub ületatav osa maksutamisele juba tavamääraga 20/80.

Juriidilisest isikust annetuse tegija saab valida kahe valiku vahel, mille alusel maksuvaba piirmäära arvestada:

- 3% ulatuses maksumaksja poolt samal kalendriaastal tehtud sotsiaalmaksuga maksustatud väljamaksete summast (ehk sisuliselt 3% ‘palgafondist) või

- 10% kalendriaasta 1. jaanuariks lõppenud maksumaksja viimase majandusaasta kasumist.

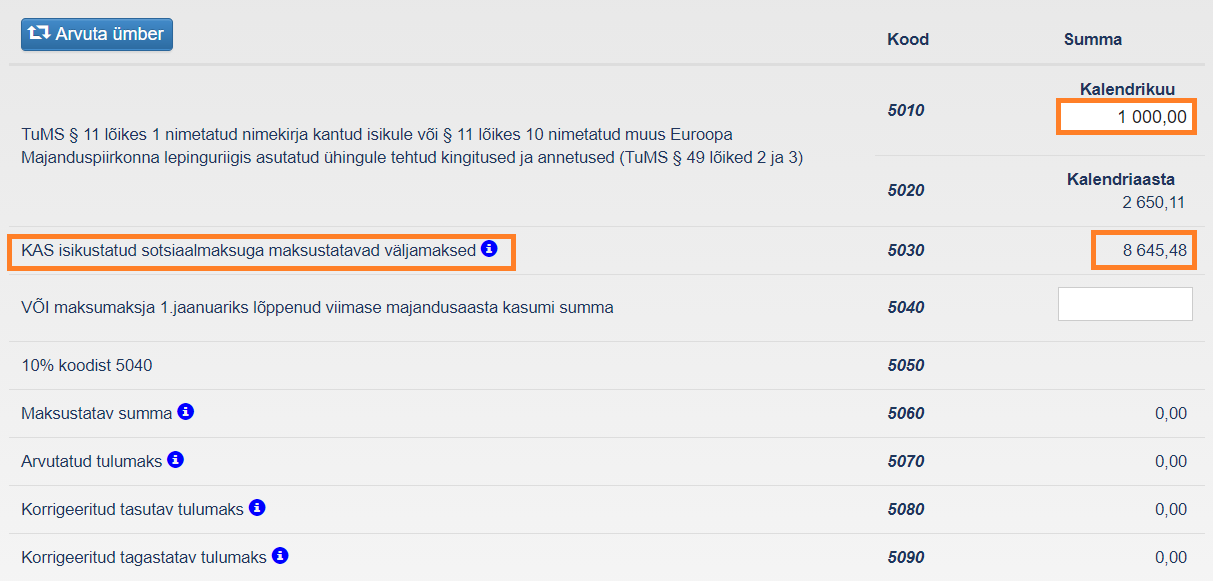

Piirmäär ‘3% palgafondist’

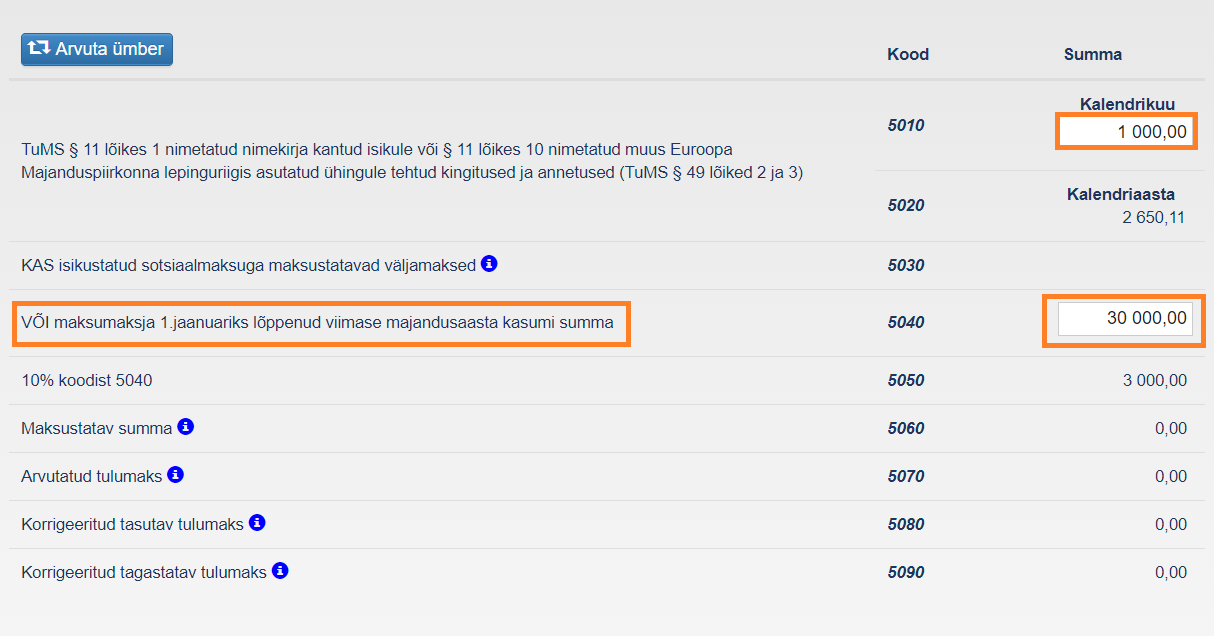

Vaikimisi kasutatakse annetuse summa sisestamisel TSD lisal 5 piirmäärana esimest varianti (ehk 3% ‘palgafondist’), kuid annetuse deklareerija saab ise valida, kumba piirmäära ta eelistab. Oluline on tähele panna, et seda valikut saab aasta jooksul muuta, kuid lõplik arvestus tehakse selle järgi, milline valik on tehtud detsembrikuu TSD-l (esitatakse jaanuaris).

piirmäär 3% ‘palgafondist’

Piirmäär ‘10% kalendriaasta 1. jaanuariks lõppenud maksumaksja viimase majandusaasta kasumist’

Juhul, kui aasta läbi on kasutatud soodustust 3% sotsiaalmaksuga maksustatud isikustatud väljamaksete summalt, kuid aasta lõpus otsustatakse siiski kasutada teits võimalust, siis seda saab teha. Valides detsembrikuu TSD lisale soodustuseks 10% maksumaksja 1.jaanuariks lõppenud viimase majandusaasta kasumi summast, tehakse lõplik arvutus selle põhjal.

Oluline on veel tähele panna seda, et sellisel juhul tuleb TSD lisal 5 käsitsi ära täita kood 5040 ning sisestada kasumi summa.

Rohkem infot annetuste maksustamise ja deklareerimise kohta:

- Selgitused kingituste, annetuste ja vastuvõtukulude deklaratsiooni vormi TSD lisa 5 täitmiseks

- Annetuste maksustamine

- Annetamine Ukraina inimeste toetuseks

Vaata lisaks:

Küsimuste korral kirjuta meile info@smartaccounts.eu