Töötamine kodukontoris on juba mitu aastat normiks ja tulnud selleks, et jääda. Ühtpidi on tegu mugava ja paindliku võimalusega valida töö tegemise kohta. Teisalt kaasnevad kodukontoris töötamisega töötajale lisakulud näiteks võimaliku töökoha sisseseadmise kui ka lihtsalt tavapäraste eluasemekulude suurenemise näol.

Alljärgnevalt vaatamegi üle:

- mida üldse tähendab kodukontor kui selline

- mida kodukontori kulude puhul silmas pidada

- kuidas kodukontori kulusid SmartAccountsis kajastada

Mida tähendab üldse mõiste „Kodukontor“?

Kodukontori mõiste hõlmab kaugtööd, tööandja nõusolekul mõnikord kodunt töötamist, tööandja asukohas töötamist ja füüsilisest isikust ettevõtjana kodus töötamist.

Töölepingu seaduse § 6. kohaselt on kaugtöö selline töö, kus tööandja ja töötaja lepivad kokku, et töötaja teeb tööd, mida tavapäraselt tehakse tööandja ettevõttes, väljaspool töö tegemise kohta, sealhulgas töötaja elukohas. Ehk siis lühidalt, kaugtööd saab teha üksnes poolte kokkuleppel. Seadus ei sätesta kaugtöö tegemise tingimusi, muuhulgas ka kulutuste jagunemist.

Sisuliselt, et kodukontori mõistest paremini aru saada, võibki seda võrrelda tavapärase kontoriga ning kajastada kulutused, mis on kontori puhul tavapärased, kodukontori kuluna. Kui kodukontori kulud on tarbitavad ka eraviisiliselt, siis on õiglane panna osa nendest kuludest maksuvabalt ettevõtluse kuludesse.

Loe pikemalt selle kohta, kuidas jagada kodukontori kulusid isiklike ja ettevõtte kulutuste vahel

Mida silmas pidada?

Proportsioon

Kodukontoris töötamisel saab tööandja hüvitada töötajaga kokkuleppel kulusid, mis seonduvad töötaja kodu kasutamisega töö tegemiseks, nagu näiteks kulud elektrile, internet, veele jne., kuid kindlasti tuleks arvestada kulude proportsionaalse õiguspärasusega. Ehk näiteks tuleks hinnata, milline osa korterist või majast on kasutusel isiklikuks otstarbeks ning milline ettevõtluseks. Samuti kommunaalkulude arve, mis tuleks komponentide lõikes üle vaadata, kas kõik kulud on ikka sobilikud ja millises ulatuses.

Kui asja kasutatakse jooksvalt nii isiklikuks kui ka ettevõtlusega seotud otstarbeks, siis võiks kasutada nt (Eesti kohtupraktikale tuginedes) 50/50 proportsiooni arvestust. Samas jällegi ei võiks 50/50 proportsiooni kasutada olukorras, kus see ei ole loogiline, nt kui kogu kulu ongi isiklik või vastupidi, ainult ettevõtlusega seotud. Lõpliku proportisooni paikapanemisel tuleb alati lähtuda siiski konkreetsest olukorrast ja asjaoludest. Kindlasti peaks kõik kodukontori ettevõtlusega seotud kulud olema hästi dokumenteeritud.

Käibemaks

Sisendkäibemaksu saab äriühing maha arvata ainult sellistelt ostuarvetelt, mis on esitatud ettevõttele (ettevõtte nimele). Kui töötajale hüvitatakse näiteks osa kommunaalkuludest, kuid kommunaalkulude arve väljastatud töötaja nimele, siis selliselt arvelt ettevõte sisendkäibemaksu tagasi küsida ei tohi. Seega, kulud, mis on töötaja ise teinud ning tema nimel, hüvitatakse töötajale koos käibemaksuga.

Loe kodukontori kulude maksustamise kohta lähemalt Maksuameti lehelt

Kodukontori kulud SmartAccountsis

Selleks, et kulud raamatupidamises kajastada ning eraisikule (aruandvale isikule) hüvitada, tuleks sisestada igakuiselt hüvitamisele kuuluvate kulude kohta kuluaruanne.

Kuluaruande sisestamiseks on programmis järgmised võimalused:

- Ostuarve

- Pearaamatu kanne

Ostuarve

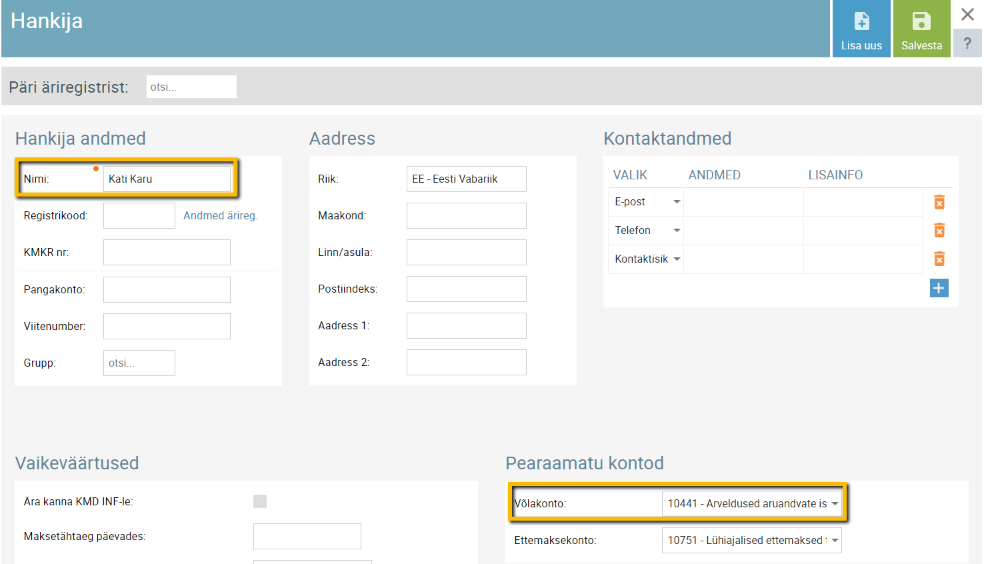

Kuluaruande sisestamiseks ostuarvega tuleb avada ‘Ost/müük’ – ‘Ostuarved’ – ‘Lisa uus’. Kuna kuluaruanne seotakse aruandva isikuga, tuleb esimese sammuna sisestada süsteemi uus aruandva isiku nimeline hankija (nt Kati Karu). Võlakontoks tuleb aruandvale isikule määrata 10441 – Arveldused aruandvate isikutega.

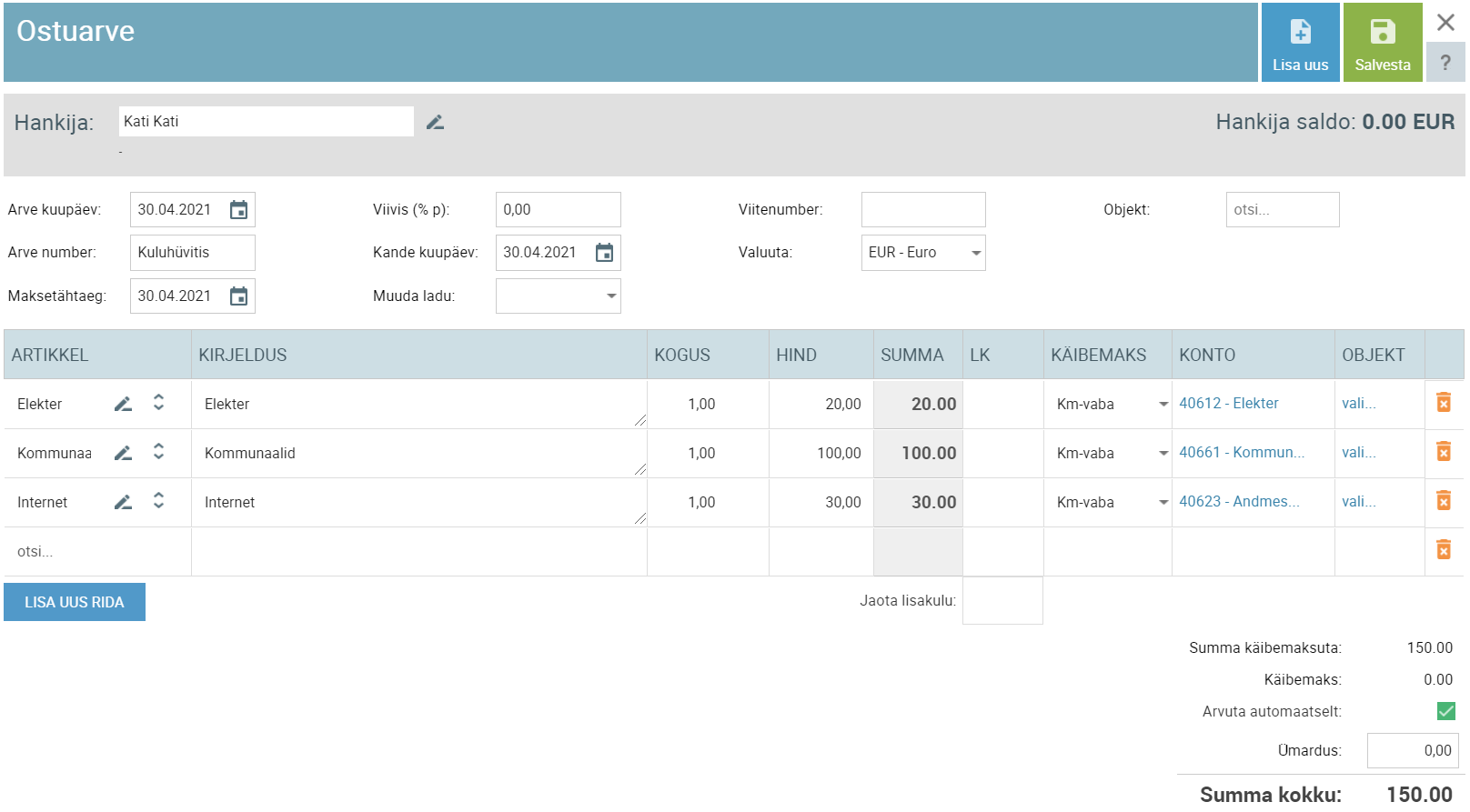

- Edasi tuleb sisestada ostuarve (‘Ost/müük’ – ‘Ostuarved’ – ‘Lisa uus’) ning valida erinevatele ridadele kuluartiklite hüvitamisele kuuluvad summad, näiteks:

- Elekter – 20€

- Kommunaalkulud – 100€

- Internet – 30€

- Kõige lõpuks salvestada arve

Hüvitise väljamakse saab seejärel aga kajastada pangamaksega. Pangamakse sisestamiseks tuleb:

- avada menüüpunkt ‘Maksed’ – ‘Pangamaksed’ – ‘Lisa uus’

- valida maksele hankijaks aruandev isik, kellele kuluhüvitis makstakse

- linnutada sisestatud ostuarve ning salvestada makse

Pearaamatu kanne

Tihtipeale kasutatakse kuluaruannete kajastamiseks ka lihtsalt käsitsi sisestatud pearaamatu kandeid (‘Pearaamat’ – ‘Pearaamatu kanded’ – ‘Lisa uus’).

Ära tuleb mainida kindlasti see, et pearaamatu kandega sisestatud tehingud ei jõua automaatselt käibedeklaratsioonile ning need tuleb eraldi käibedeklaratsioonile juurde seadistada (vt Käibedeklaratsiooni seaded). Samuti ei peeta arvestust 1000 € piiri üle.

Meeles tuleb seega pidada, et juhul, kui pearaamatu kandega sisestatakse selline kuluaruanne, mis sisaldab ka arveid, mis on väljastatud ettevõtte nimele ning millelt on õigus sisendkäibemaks tagasi küsida, tuleb need tehingud eraldi käibedeklaratsiooni seadete all juurde lisada.

Kuluaruande pearaamatu kanne

Kui aruandvale isikule kompenseeritakse vastavad kulud, võib selleks sisestada ühe pearaamatu kande.

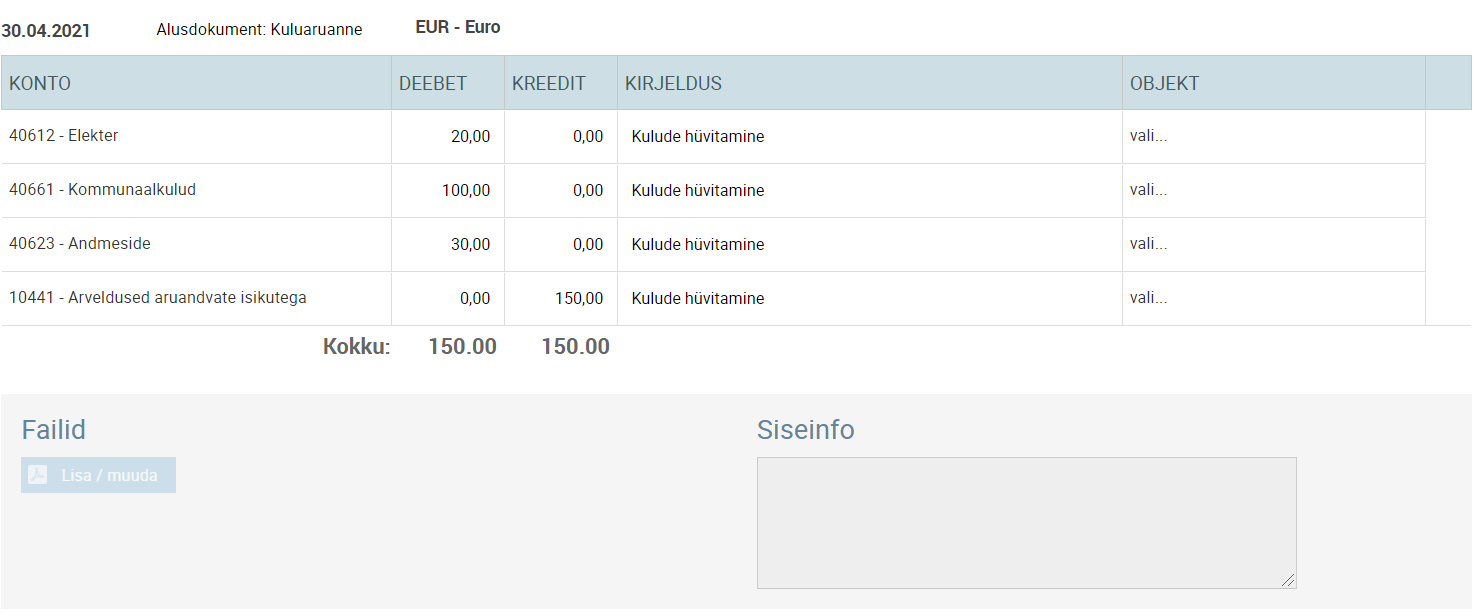

Juhul, kui hüvitise väljamakse toimub hiljem ning alguses kajastatakse vaid kulu ning võlg aruandva isiku ees, siis on kanne alljärgnev:

Hüvitise väljamakse pearaamatu kandega

Hüvitise väljamakse kajastamine seejärel pearaamatu kandega:

Deebet: 10441 – Arveldused aruandvate isikutega

Kreedit: 10121 – Arveldusarve pangas

Hüvitise väljamakse pangamaksega

Kui kuluaruanne sisestati pearaamatu kandega, siis kuluüvitise väljamakse kajastamiseks pangamakse lisareaga, tuleb:

- avada ‘Maksed’ – ‘Pangamaksed’ – ‘Lisa uus’

- valida maksele hankijaks aruandev isik, kellele kuluhüvitis makstakse

- täita ära pangamakse lisarida:

- Kirjeldus: Kulude hüvitamine

- Kogus: 1

- Hind: ülekande summa

- Konto: 10441 – Arveldused aruandvate isikutega

Kodukontori kulude tabel

Oleme koostanud ka väga lihtsa tabeli kodukontori proportsiooni alusel hüvitamisele kuuluvate summade leidmiseks. Tabelis välja toodud proportsioon on 30%, mille järgi kuulub igakuiselt hüvitamisele 30% kuludest. Soovi korral saad tabeli alla laadida ning sisestada tabelisse endale sobivad andmed.

Küsimuste korral

Kui Sul on küsimusi, siis kirjuta või helista meile info@smartaccounts.eu / 660 3303