Ettevõtjatel, kes on sattunud Eesti Vabariigis kehtestatud eriolukorra tõttu raskustesse, on võimalik taotleda oma töötajatele töötasu hüvitist.

Töötasu hüvitise tingimused 2021. aastal

- tööandja käive või tulu on kalendrikuul, mille eest hüvitist taotletakse, langenud vähemalt 50 protsendi võrra võrreldes

- perioodi 2019. aasta detsember kuni 2020. aasta veebruar kuu keskmise käibe või tuluga või

- perioodi 2020. aasta juuli kuni 2020. aasta detsember kuu keskmise käibe või tuluga;

- tööandjal ei ole töötajatele kokkulepitud mahus tööd anda (kohaldab töölepingu seaduse § 35) või ta on töötajate töötasu vähendanud (kohaldab töölepingu seaduse § 37);

- tema suhtes ei ole algatatud sundlõpetamis-, likvideerimis- ega pankrotimenetlust ning taotlemise ajal puuduvad maksuvõlad või need on ajatatud.

Töötukassa maksab töötajale hüvitist ühes kuus 60% töötaja keskmisest ühe kuu töötasust, kuid mitte rohkem kui 1000 eurot (bruto).

Tööandja on enne hüvitise taotlemist kohustatud ise maksma töötajale töötasu vähemalt 200 eurot (bruto) kuu eest, mille eest ta töötajale hüvitist küsib. Töötukassa makstav hüvitis ja tööandja makstav töötasu kokku tagavad täistööajaga töötajale vähemalt töötasu alammäära ehk 584 eurot.

Allikas: https://www.tootukassa.ee/content/toetused-ja-huvitised/tootasu-huvitis

Töötasu hüvitise tingimused 2020. aastal (märts-mai)

Hüvitist makstakse, kui tööandja on olukorras, mis vastab vähemalt kahele tingimusele kolmest:

- tööandja käive või tulu on sellel kuul, mille eest hüvitist taotletakse, langenud vähemalt 30 protsenti võrreldes eelmise aasta sama kuu käibe või tuluga;

- tööandjal ei ole vähemalt 30 protsendile töötajatest kokkulepitud mahus tööd anda;

- tööandja on vähemalt 30 protsendil töötajatest vähendanud töötasu vähemalt 30 protsenti või alampalgani.

Tööandja peab vastama neile tingimustele selle kuu seisuga, mille eest töötasu hüvitist taotletakse. Töötajad peavad olema tööl töölepinguga.

Hüvitise suurus on 70% töötaja eelnevast keskmisest kalendrikuu töötasust. Hüvitise maksimumsuurus on 1000 eurot. Tööandja peab lisaks maksma töötajale töötasu vähemalt 150 eurot (brutotasu).

Allikas: https://www.tootukassa.ee/content/tootasu-huvitis

Töötasu hüvitist makstakse otse töötajale. Töötasu hüvitis on maksustatav nagu töötasu ning maksud sellelt tasub ning deklareerib Eesti Töötukassa.

Kuna Eesti Töötukassa poolt makstud hüvitist peab edaspidi arvesse võtma töötajatele keskmise tasu arvutamisel (nt puhkusetasu), siis peavad töötasu hüvitised kajastuma ka palgalehel.

Alljärgnevalt kirjeldame kahe erineva näite põhjal, kuidas SmartAccountsis sellist olukorda kajastada.

NB! Näited on esitatud tingimuste põhjal, mis olid kehtivad 2020. aastal, kuid samade näidete põhjal saab kajastada ka 2021. aasta töötasu hüvitise.

1.variant – hüvitis arvutatakse välja ilma maksusummadeta:

Näide

Töötaja igakuine brutotasu on 1800 eurot. Seoses eriolukorraga vähendatakse töötaja brutotasu 30% võrra (TLS § 37 alusel). Võrreldes eelmise aasta sama ajaga on tööandja käive 30% vähenenud ning töötasu vähendatakse kõikidel töötajatel 30%, seega vastab tööandja hüvitise tingimustele ning tal on võimalik taotleda töötajatele töötasu hüvitist.

Muudatused töötajakaardil

Esmalt tuleb märkida töötajakaardile muudatus uue töötasu suuruse kohta. Selleks tuleb avada menüüpunkt ‘Palk’ – ‘Töötajad’ ning avada töötajakaart.

Lepingute jaotises tuleb määrata kehtivale lepingule lõpukuupäev ning avada uus leping, mille alguskuupäevaks on kuupäev, millest alates töötasu muudatus kehtima hakkab.

Töötasu hüvitise väljamakse liik

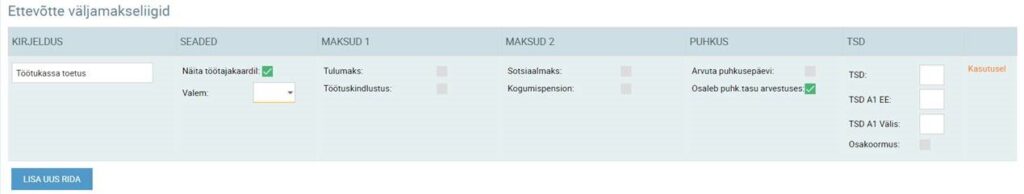

Kuna töötasu hüvitiselt tasub tööjõumaksud Eesti Töötukassa, kuid tasutud hüvitis peab edaspidi osalema keskmise tasu arvutustes, tuleb teha töötasu hüvitise kajastamiseks uus väljamakse liik.

Uue väljamakse liigi saab luua menüüpunktis ‘Palk’ – ‘Palgaarvestuse seaded’.

Väljamakse liigi seadistused peavad olema alljärgnevad:

Palgalehe loomine

Enne töötasu hüvitise taotluse esitamist peab tööandja tasuma töötajale minimaalselt 150 eurot (brutotasu). Töötukassa poolt töötajale makstavaks hüvitise suuruseks on 70% töötaja eelnevast keskmisest töötasust, kuid maksimaalselt 1000 eurot (brutotasu).

Taotluse otsus koos hüvitise summaga edastatakse nii töötajale kui tööandjale ning selle alusel saab tööandja hüvitise summa kanda palgalehele.

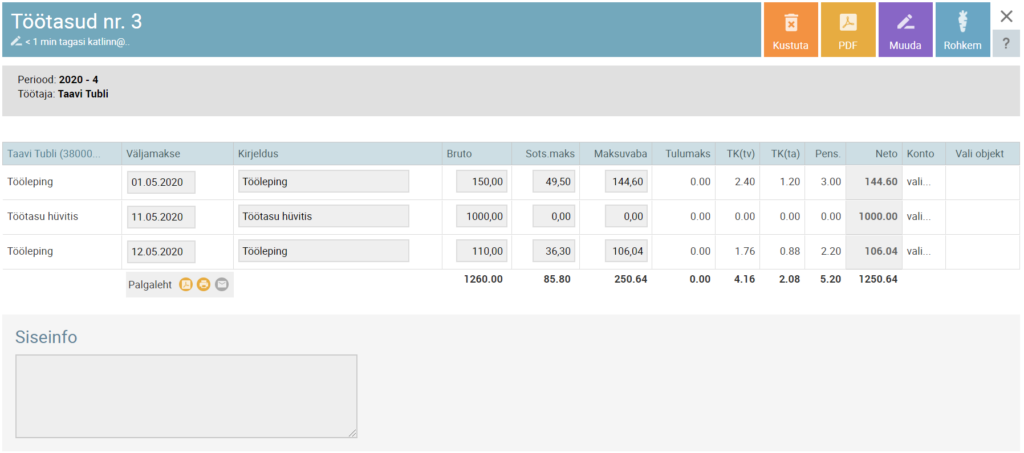

Oletame, et tööandja tasus kuu alguses töötajale 150 eurot, seejärel edastas taotluse Töötukassale ning otsuse alusel tasus Töötukassa töötajale 1000 eurot (brutotasu).

Kuna töötaja vähendatud töötasu on 1260 eurot, kuid tööandja ning töötaja poolt on väljamakstud kokku 1150 eurot, tuleb tööandjale teha veel teine väljamakse, et tasuda puudujäänud osa (1260-1150=110 eurot).

Juhul, kui töötajakaardile sisestati algselt töötaja töötasu muudatus, siis koostub palgaleht esmalt töölepingu väljamakse liigiga ning vähendatud summaga. See summa tuleb palgalehel jaotada kolmele reale selliselt, et tööandja poolt tasutud osa on märgitud töölepingu väljamakse liigiga ning töötukassa hüvitise osa on märgitud äsjaloodud töötasu hüvitis väljamakse liigiga:

Seega on meie soovitus esmalt palgaleht välja arvutada vähendatud töötasu kogusummas ning kui on selgunud töötasu hüvitise summa, parandada palgaleht õigeks. Väljamakse kuupäevadeks soovitame määrata erinevatele ridadele reaalsed väljamakse kuupäevad.

Töötasu ja töötasu hüvitise pangamakse

Vastavalt Raamatupidamise Toimkonna selgitustele tuleks töötasu hüvitist (brutotasu + sellelt arvestatud maksud) käsitleda kui tegevuse sihtfinantseerimist ning kajastada vastavalt Raamatupidamise Toimkonna juhendile RTJ 12 (punktid 9-11). Selleks, et töötasu hüvitise osa kanda sihtfinantseerimise võlakontole, tuleb teha täiendav pangamakse menüüpunktis ‘Maksed’ – ‘Pangamaksed’- ‘Lisa uus’, kus :

- hankijaks valida töötaja;

- pangakontoks ‘Tasaarveldus’;

- märkida töötasu võlgnevus tasutuks töötukassa hüvitise summas;

- täita ära makse lisarida;

- Kirjeldus: Töötukassa hüvitis

- Kogus. -1

- Hind: töötukassa hüvitise summa

- Konto: Tegevuse sihtfinantseerimine

- Kontrollida üle, et makse summa kokku on 0.00 ning salvestada.

Töötasu hüvitiselt arvestatud maksukohustused

Töötasu hüvitiselt arvestatud maksud, mis kuuluvad deklareerimisele ning tasumisele Töötukassa poolt, tuleb sarnaselt hüvitisele arvele võtta sihtfinantseerimisena. Selleks on vajalik teha eraldi pearaamatu kanne menüüpunktis ‘Pearaamat’ – ‘Pearaamatu kanded’ – ‘Lisa uus’.

-

- Deebet: Sotsiaalmaks (kulukonto)

- Deebet: Töötuskindlustus (kulukonto)

- Kreedit: Tegevuse sihtfinantseerimine (bilansikonto)

2.variant – hüvitis arvutatakse välja koos maksusummadega:

Selle variandi puhul on esimesed sammud samad, kuid erinevus tuleb sisse töötasu hüvitise väljamakse liigi seadistustes.

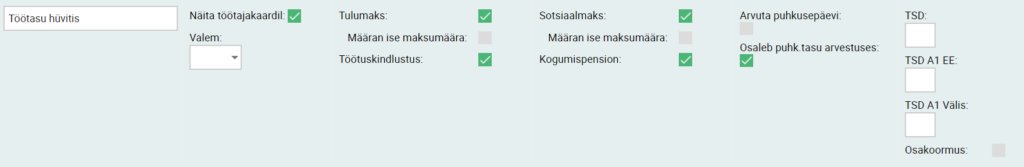

Töötasu hüvitise väljamakse liik

Kuna töötasu hüvitiselt tasub tööjõumaksud Eesti Töötukassa, kuid tasutud hüvitis peab edaspidi osalema keskmise tasu arvutustes, tuleb teha töötasu hüvitise kajastamiseks uus väljamakse liik. Selle väljamakse liigi puhul arvutatakse välja ka maksud, kuid TSD-l neid maksukohustusi ei deklareerida, kuna TSD koode ei lisata.

Uue väljamakse liigi saab luua menüüpunktis ‘Palk’ – ‘Palgaarvestuse seaded’.

Väljamakse liigi seadistused peavad olema alljärgnevad:

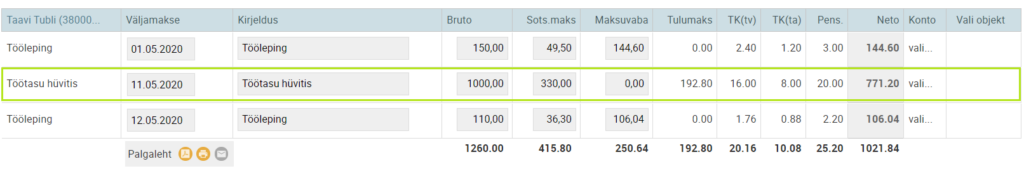

Palgalehe loomine

Enne töötasu hüvitise taotluse esitamist peab tööandja tasuma töötajale minimaalselt 150 eurot (brutotasu). Töötukassa poolt töötajale makstavaks hüvitise suuruseks on 70% töötaja eelnevast keskmisest töötasust, kuid maksimaalselt 1000 eurot (brutotasu).

Taotluse otsus koos hüvitise summaga edastatakse nii töötajale kui tööandjale ning selle alusel saab tööandja hüvitise summa kanda palgalehele.

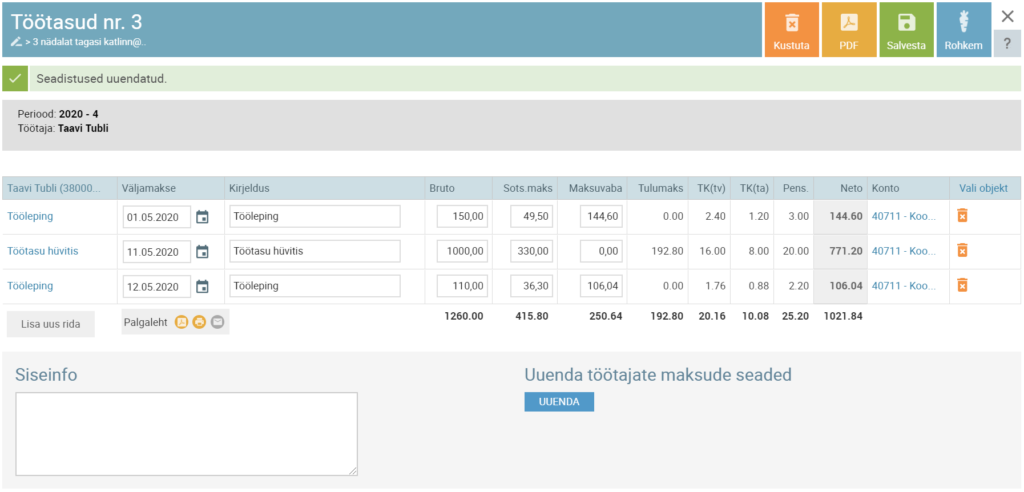

Oletame, et tööandja tasus kuu alguses töötajale 150 eurot, seejärel edastas taotluse Töötukassale ning otsuse alusel tasus Töötukassa töötajale 1000 eurot (brutotasu).

Kuna töötaja vähendatud töötasu on 1260 eurot, kuid tööandja ning töötaja poolt on väljamakstud kokku 1150 eurot, tuleb tööandjale teha veel teine väljamakse, et tasuda puudujäänud osa (1260-1150=110 eurot).

Juhul, kui töötajakaardile sisestati algselt töötaja töötasu muudatus, siis koostub palgaleht esmalt töölepingu väljamakse liigiga ning vähendatud summaga. See summa tuleb palgalehel jaotada kolmele reale selliselt, et tööandja poolt tasutud osa on märgitud töölepingu väljamakse liigiga ning töötukassa hüvitise osa on märgitud äsjaloodud töötasu hüvitis väljamakse liigiga:

NB! Kuna Töötukassa hüvitiselt maksuvaba tulu ei arvesta, siis tuleb maksuvaba tulu summa vajadusel käsitsi korrigeerida ‘0.00’-ks.

Töötasu ja töötasu hüvitise pangamakse

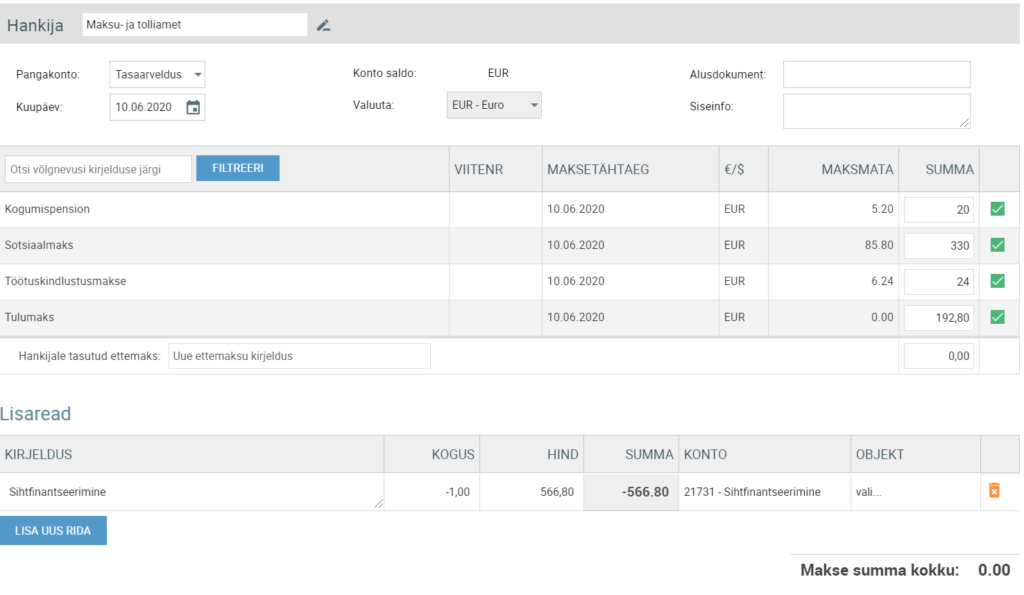

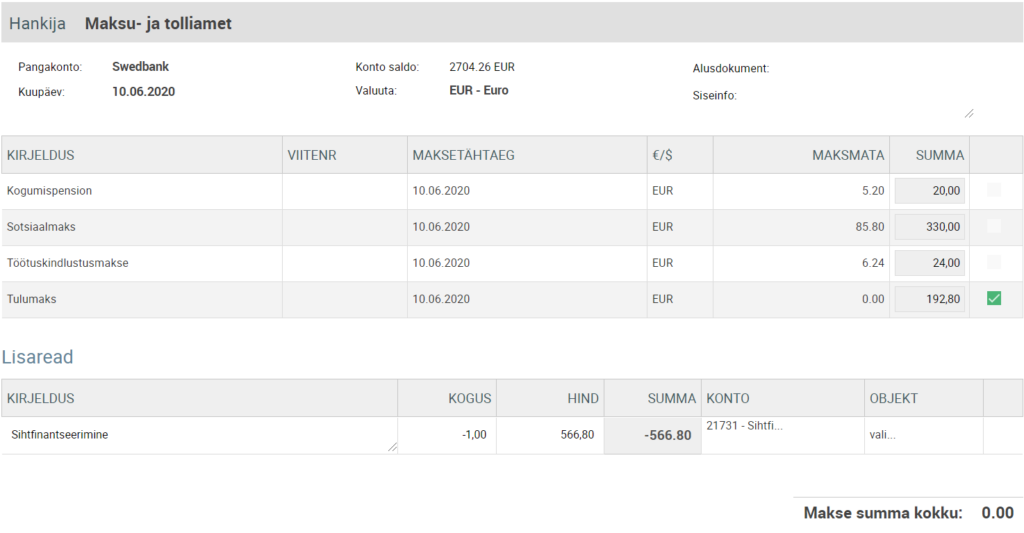

Vastavalt Raamatupidamise Toimkonna selgitustele tuleks töötasu hüvitist (brutotasu + sellelt arvestatud maksud) käsitleda kui tegevuse sihtfinantseerimist ning kajastada vastavalt Raamatupidamise Toimkonna juhendile RTJ 12 (punktid 9-11). Selleks, et töötasu hüvitise osa kanda sihtfinantseerimise võlakontole, tuleb teha täiendav pangamakse menüüpunktis ‘Maksed’ – ‘Pangamaksed’- ‘Lisa uus’, kus :

- hankijaks valida töötaja;

- pangakontoks ‘Tasaarveldus’;

- märkida töötasu võlgnevus tasutuks töötukassa hüvitise summas;

- täita ära makse lisarida;

- Kirjeldus: Töötukassa hüvitis

- Kogus. -1

- Hind: töötukassa hüvitise summa

- Konto: Tegevuse sihtfinantseerimine

- Kontrollida üle, et makse summa kokku on 0.00 ning salvestada.

Töötasu hüvitiselt arvestatud maksukohustused

Töötasu hüvitiselt arvestatud maksud ja kinnipidamised, mis kuuluvad deklareerimisele ning tasumisele Töötukassa poolt, tuleb sarnaselt hüvitisele arvele võtta sihtfinantseerimisena. Selleks on vajalik teha täiendav pangamakse:

- hankijaks valida Maksu-ja tolliamet;

- pangakontoks ‘Tasaarveldus’;

- märkida tasutuks need maksukohustused ning kinnipidamised, mis on seotud töötasu hüvitisega;

- täita ära makse lisarida;

- Kirjeldus: Töötukassa hüvitis/sihtfinantseerimine

- Kogus. -1

- Hind: töötasu hüvitiselt arvestatatud maksukohustuste ning kinnipidamiste summa kokku;

- Konto: Tegevuse sihtfinantseerimine

- Kontrollida üle, et makse summa kokku on 0.00 ning salvestada.

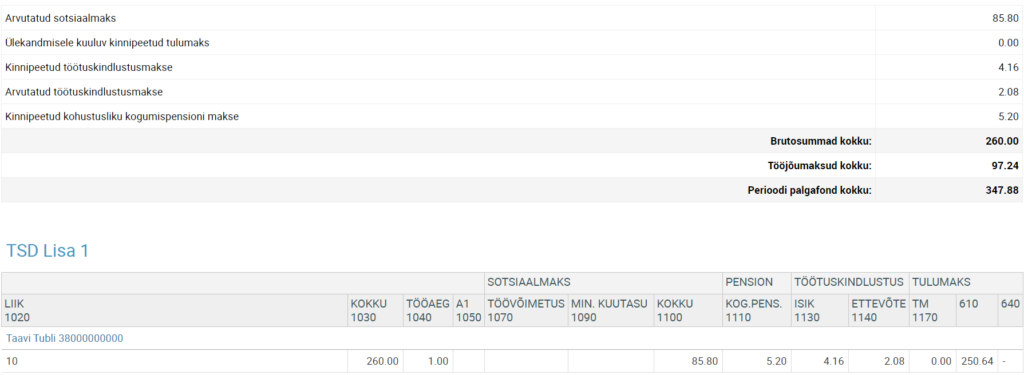

Töötasu hüvitisega seotud maksud ja kinnipidamised saame kätte palgalehelt:

Nende tegevuste tulemusena peaks Tegevuse sihtfinantseerimise kontol olema kokku 1338 eurot, ehk töötaja brutotasu + sellelt arvestatud maksud.

Näpunäide:

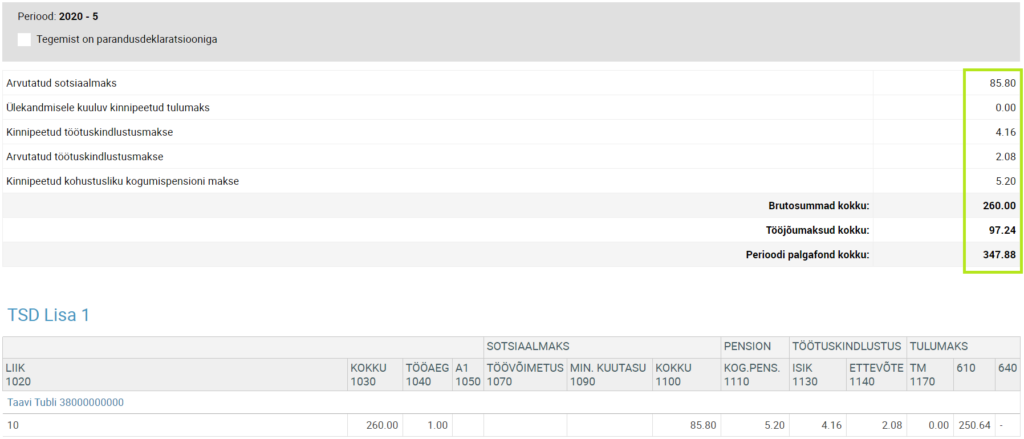

Kui töötajaid on rohkem, siis on kõikide maksusummade välja arvestamine pisut tülikam. Siin on abi ehk alljärgnevast nipist:

Koostage esmalt selle perioodi TSD, millega seotud tasudest osa makstakse hüvitisena;

TSD-l on näha kõikide töötajate arvestuses koondmaksusummad nende tasude pealt, mis kuuluvad deklareerimisele tööandja poolt. Meie näite põhjal on tööandja palgafond kokku 347.88 ning sellest moodustavad:

- Kogumispension: 5.20

- Sotsiaalmaks: 85.80

- Töötuskindlustus: 6.24

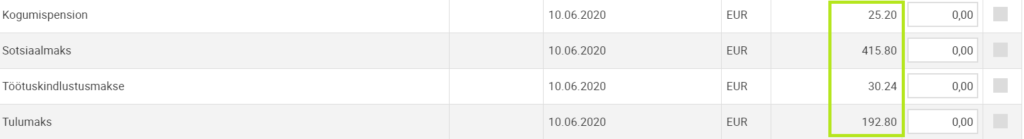

Lahutades need summad menüüpunktis ‘Maksed’ – ‘Pangamaksed’ Maksu-ja tolliameti hankijaga seotud maksusummadest, on võimalik teada saada summad, mis tuleb kanda sihtfinantseerimise kontole.

Sihtfinantseerimise kontole tuleb kanda seega:

Sihtfinantseerimise kandmine tuluks

Tööandja peab tagama töötajale töökoha säilimise vähemalt kahe kuu jooksul (hüvitise maksmise ja sellele järgneval kuul). Kui see tähtaeg on möödunud, tuleb sihtfinantseerimine kajastada tuluna. Selleks tuleb teha täiendav pearaamatu kanne (‘Pearaamat’ – ‘Pearaamatu kanded’ – ‘Lisa uus’).

-

- Deebet: Tegevuse sihtfinantseerimine (bilansikonto)

- Kreedit: Tulu sihtfinantseerimisest

Kontod

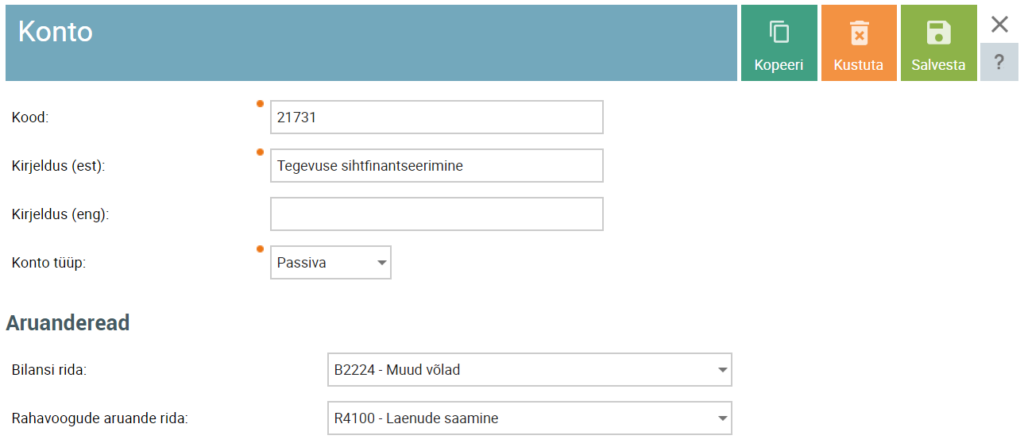

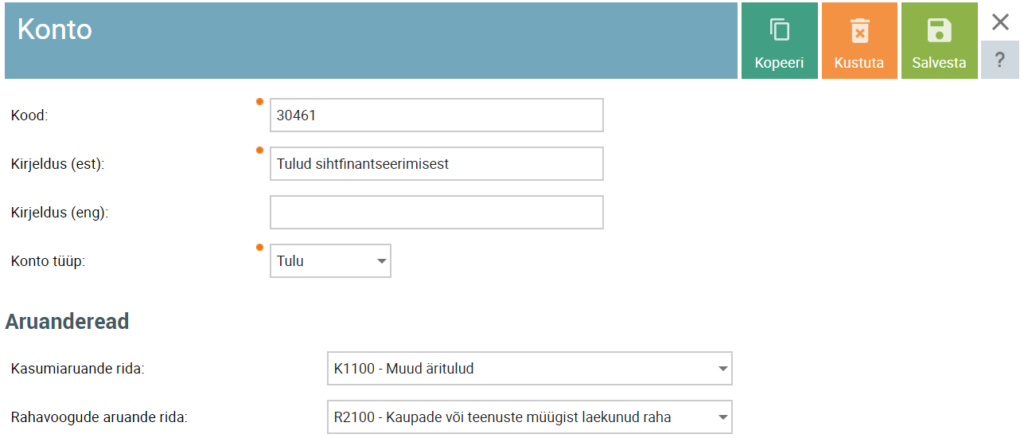

Kui kontoplaanis ei ole veel sobivaid kontosid sihtfinantseerimise ning sihtfinatseerimise tulu kajastamiseks, on võimalik need kontod kontoplaani lisada. Uute kontode sisestamiseks tuleb avada menüüpunkt ‘Seaded’ – ‘Kontoplaan’.

Tegevuse sihtfinantseerimine bilansikonto seadistus võiks olla alljärgnev:

Tulu sihtfinantseerimisest tulukonto seadistus võiks olla alljärgnev:

TSD

TSD tuleb koostada tavapäraselt ning tööandja poolt kuuluvad deklareerimisele tööjõumaksud tema poolt tasutud töötasu osalt:

NB! Mida teha, kui kajastasin töötasu hüvitise vana juhendi järgi?

Kui esialgse juhendi järgi vähendati tööandja palgakulu, siis tuleks toimida alljärgnevalt:

- avada pangamakse, millega vähendati tööandja palgakulu;

- muuta lisareal kontoks ‘Tegevuse sihtfinantseerimine’ (Koosseisuliste töötajate palk konto asemel. Uute kontode kontoplaani lisamiseks vt jaotis Kontod);

- sisestada pearaamatu kanne töötasu hüvitiselt arvestatud maksukohustuste kajastamiseks sihtfinantseerimisena (vt jaotis Töötasu hüvitiselt arvestatud maksukohustused);

- peale kahe kuu möödumist teha täiendav pearaamatu kanne ning kajastada sihtfinantseerimine (töötasu hüvitis+sellelt arvestatud maksud) tuluna (vt jaotis Sihtfinantseerimise kandmine tuluks).

Kui Sul on töötasu hüvitise kajastamise kohta lisaküsimusi, siis võta meiega kindlasti ühendust info@smartaccounts.eu või helista numbrile 660 3303. ‘Abi’ – ‘Klienditugi’ vahendusel saad meile samuti kirja saata : )