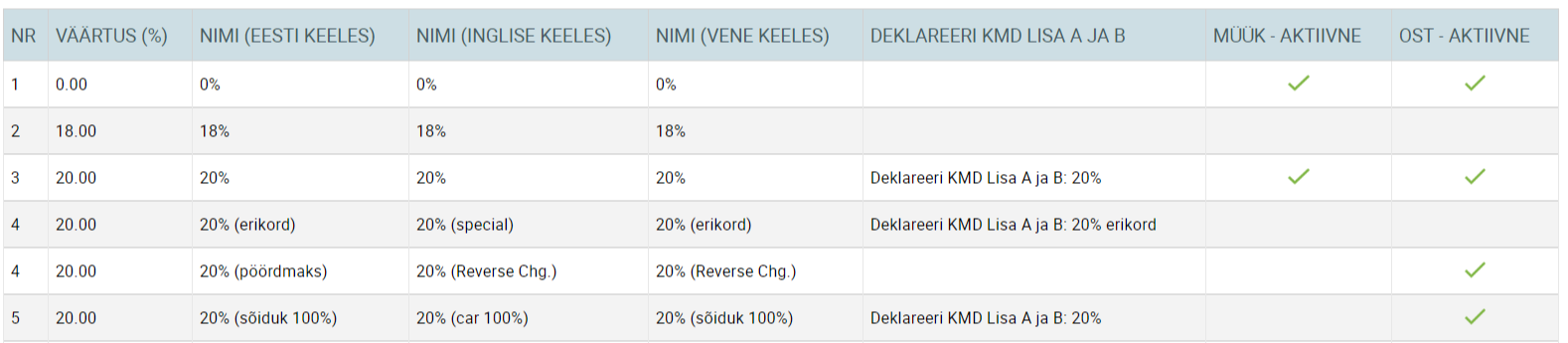

Kui meie eelmise artikli teemaks oli see, milline käibemaksumäär oleks õigeks valikus ostuarvel, siis alljärgnevalt teeme ülevaate ka käibemaksumääradest müügiarvel. Kui Sa pole veel ostuarvete käibemaksu artiklit lugenud, siis saad sellega tutvuda siin.

22%

Alates 01.01.2024 Eestis kehtiv käibemaksumäär.

20%

Nagu ostuarvete puhul, nii ei vaja ka müügiarvete puhul ilmselt käibemaksumäär ‘20%’ pikemaid selgitusi. Tegu on Eestis kehtiva üldise käibemaksumääraga, mida tuleks käibemaksukohustuslasena kasutada müügiarvetel (kehtib kuni 31.12.2023, alates 01.01.2024 uus käibemaksumäär 22%)

13%

Alates 2025. aastast kehtiv käibemaksumäär majutusteenustele (kuni 2024. aastani oli 9%).

9%

Käibemaksumäär ‘9%’ on kehtestatud teatud teenustele ja kaupadele. Näiteks, kui Sinu ettevõte müüb raamatuid ja pead seda käivet maksustama 9% määraga, siis tuleb ka arvereal selline käibemaksumäär valida.

5%

Käibemaksumäära 5% kasutatakse alates 1.augustist 2022 langetatakse ajakirjandusväljaannete puhul. Käibedeklaratsioonil deklareeritakse 5% käibemaksumääraga tehingud real 2¹. Kehtiv kuni 2024. aastani.

0%

Käibemaksumäära ‘0%’ tuleks kasutada juhul, kui Sa müüd midagi Euroopa Liidu maksukohustuslasele (ühendusesisene käive); kui Sa müüd midagi riikidesse, mis ei ole Euroopa Liidu liikmesriigid (eksport) või juhul, kui sinu ettevõte ei ole käibemaksukohustuslane ja arvetele käibemaksu lisada ei tohi.

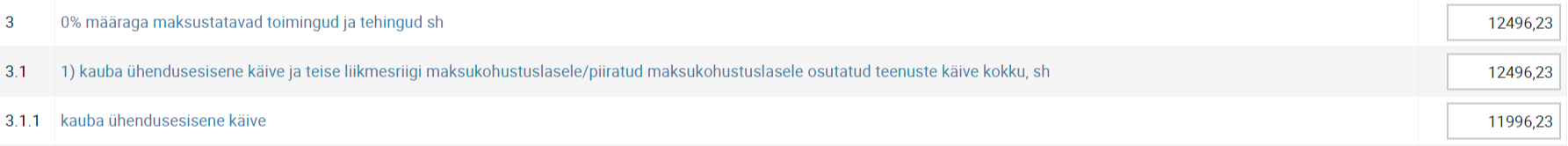

0% ja ühendusesisene käive

Selleks, et ühendusesisese käibe korral deklareeritaks arve käibedeklaratsioonil õigetest lahtrites, peavad arve salvestamise hetkel olema täidetud alljärgnevad tingimused:

- Arverea käibemaksumäär peab olema 0%

- Kliendile peab olema sisestatud käibemaksukohustuslase number (kliendikaardil)

- Kliendi riigiks peab olema Eestist erinev Euroopa Liitu kuuluv riik (riike saab seadistada ‘Seaded’ – ‘Riigid’ menüüpunktis.

Kui need tingimused on täidetud, siis deklareeritakse arve käibedeklaratsioonil:

- 3. lahtris

- 3.1 lahtris

- 3.1.1 lahtris (kui tegu on kaubaga)

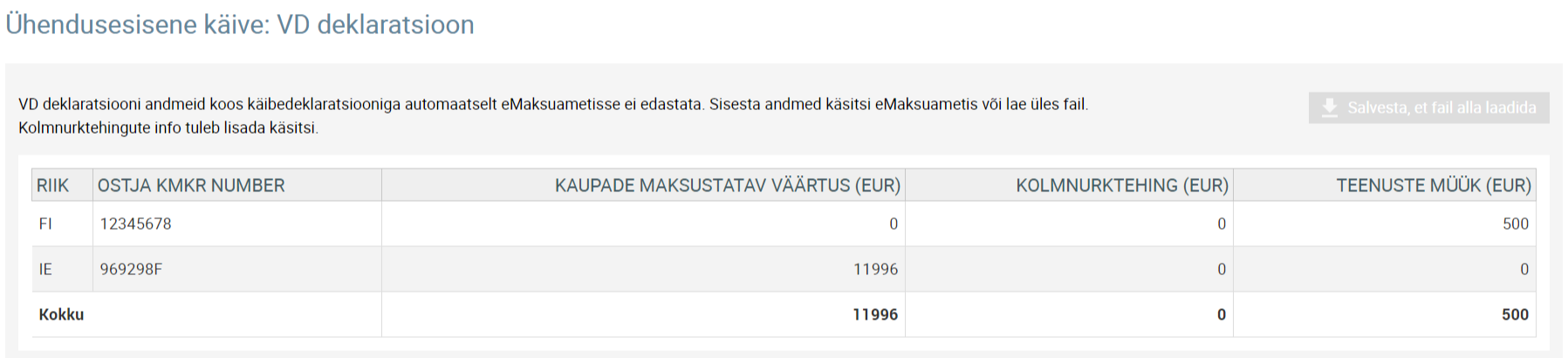

Lisaks koostatakse VD deklaratsioon, mille saate XML failist Maksuametisse üles laadida.

0% ja eksport

Kauba ekspordi tehingu käibedeklaratsioonile jõudmiseks (rida 3.2), peavad arve salvestamise hetkel olema täidetud järgnevad tingimused:

- kliendikaardile määratud Euroopa Liidu mittekuuluv riik (riigi seadistustes puudub EL linnuke);

- arverea artikli tüüp ‘kaup’ või ‘laoartikkel’ (‘PRODUCT’ või ‘WH’);

- arverea käibemaksumäär 0%

- KMKR lahter ei pea olema täidetud

0% ja mittekäibemaksukohustuslane

Kui ettevõte on mittekäibemaksukohustuslane, siis võib müügiarvetel samuti kasutada koodi ‘0%’. 0% kasutamisel käibemaksu arvele juurde ei arvestata ning kui käibedeklaratsioone ei genereerita, siis ka mingeid andmeid sinna ei jõua.

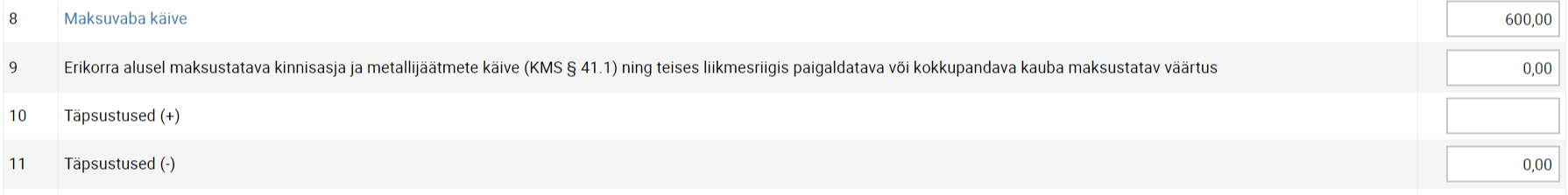

KM-vaba

‘KM-vaba’ koodi võiks kasutada eelkõige sellisel juhul, kui ettevõte müüb midagi sellist, mille puhul on tegu maksuvaba käibega. Näiteks, kui Sinu ettevõte müüb kindlustust ja tegu on maksuvaba käibega, siis peaks müügiarvel justnimelt seda koodi kasutama. Kui müügiarvel on kood ‘KM-vaba’, deklareeritakse arve käibedeklaratsioonil:

- 8.lahtris

Koodi ‘KM-vaba’ võib lisaks kasutada ka ettevõte, kes ei ole käibemaksukohustuslane ja käibemaksu lisamise õigus puudub. Kui käibedeklaratsioone ei genereerita, siis sinna ka mingid andmed ei jõua.

22% KMS § 41.1 (ja kuni 31.12.2023 20% KMS § 41.1)

Pika nimega käibemaksukoodi ‘22% KMS § 41.1’ tuleb kasutada KMS 41.1 alusel maksustatava müügi puhul (KMS § 41 1. Kinnisasja, metallijäätmete, väärismetalli ja metalltoodete käibemaksuga maksustamise erikord).

Selle koodi kasutamisel tuleb tähele panna seda, et:

- kliendi riigiks peab kindlasti olema määratud Eesti

- kliendikaardile peab olema sisestatud kliendi käibemaksukohustuslase number.

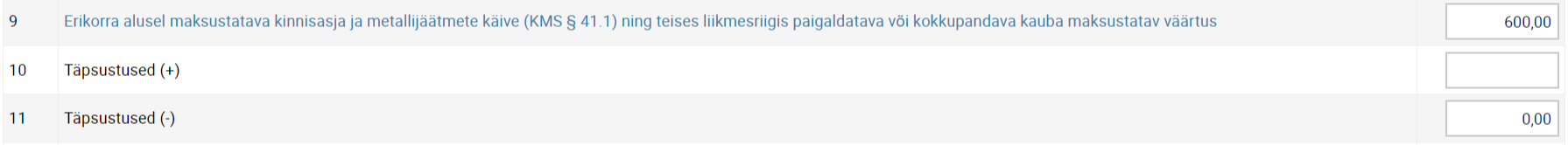

Kui see kood on valitud, siis trükitakse müügiarvele ka viide selle kohta, et kaup kuulub pöördmaksustamisele soetaja poolt ning arve deklareeritakse käibedeklaratsioonil 9. lahtris:

- 9.lahtris

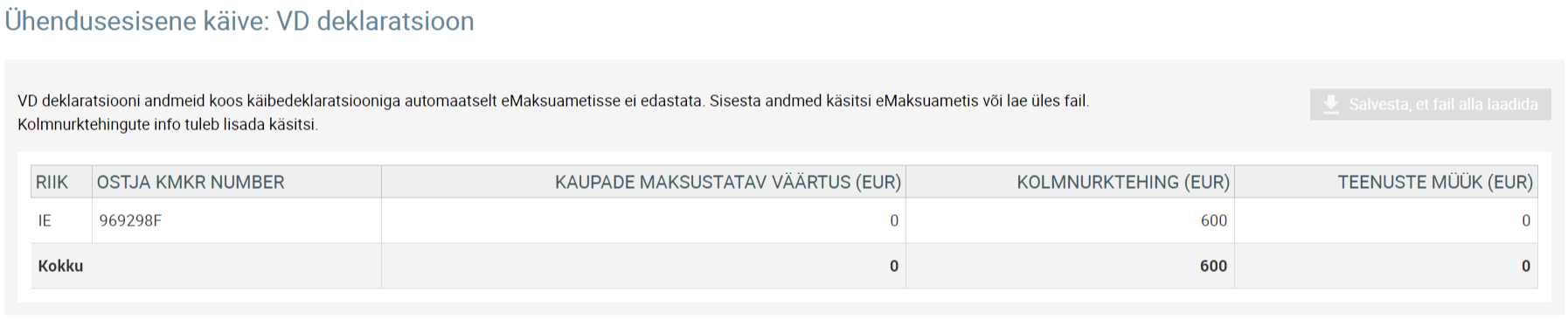

Kolmnurktehing

Koodi ‘Kolmnurktehing’ peaks kasutama olukorras, kus toimub kolmnurktehing ning Sinu ettevõte on edasimüüja rollis. Lisaks käibemaksukoodile, tuleb üle kontrollida, et kliendil, kellele müügiarve tehakse, on sisestatud käibemaksukohustuslase number ning riigiks määratud Euroopa Liitu kuuluv riik. Kui need tingimused on täidetud, siis deklareeritakse müügiarve:

- VD deklaratsioonil veerus “Kolmnurktehing”

Ei arv. KMD

Käibemaksukood ‘Ei arv. KMD’ on mõeldud selliste tehingute kajastamiseks, mis ei ole käive Eesti seaduste mõttes. Selle koodi kasutamisel mingit infot käibedeklaratsioonil ei deklareerita.

Loodame, et käibemaksukoodide nimekirjas orienteerumine muutus just lihtsamaks.

Küsimuste korral võta meiega ühendust info@smartaccounts.eu