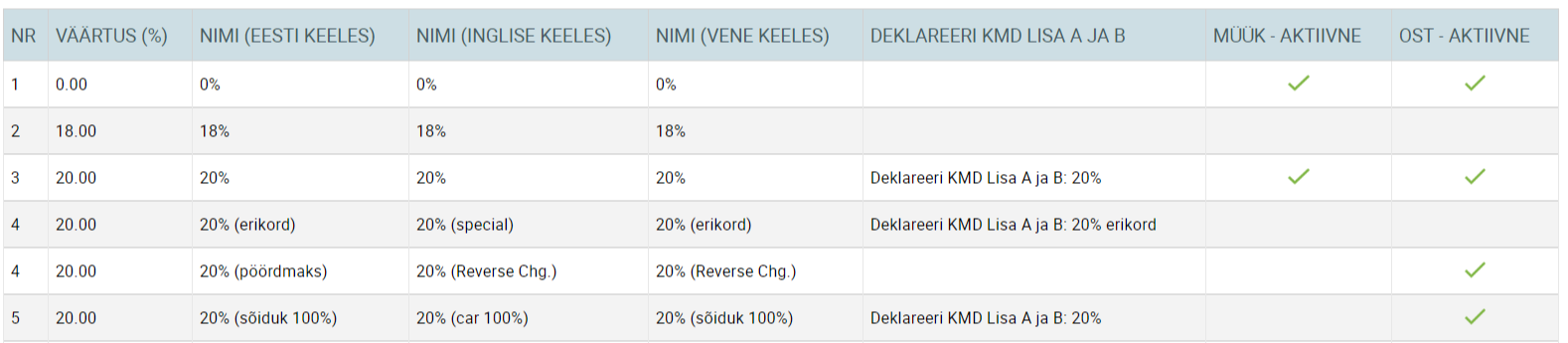

Aja jooksul on ostu-ja müügiarvete valikusse lisandunud mitmed erinevad käibemaksumäärad, mistõttu on võimaluste nimekiri juba päris pikaks veninud.

Seda, milliseid käibemaksumäärasid ja millisel juhul ostuarvetel täpselt kasutada, sellest me esimeses käibemaksu teemalises artiklis põgusalt ülevaate teemegi.

22%

Eestis kehtiv käibemaksumäär alates 01.01.2024.

20%

Käibemaksukood ‘20%’ ei vaja ilmselt pikemat tutvustamist, kuna tegu on Eestis kehtiva üldise käibemaksumääraga (kehtib kuni 31.12.2023, alates 01.01.2024 uus käibemaksumäär 22%). Koodi tuleb kasutada kõige tavapärasemate Eestis esitatud arvete korral (välja arvatud juhul, kui arve on esitanud mittekäibemaksukohustuslane ning arvele käibemaksu lisatud pole, sellisel juhul kasuta koodi ‘0%’, ‘KM-vaba’ või ‘Ei arv. KMD’).

13%

Alates 2025. aastast kehtiv käibemaksumäär majutusteenustele (kuni 2024. aastani kehtis maksumäär 9%).

9%

Käibemaksumäär ‘9%’ on kehtestatud teatud teenustele ja kaupadele. Näiteks maksustatakse 9% määraga raamatuid, teatud ravimeid ning majutusteenust. Seega, kui oled Eestis soetanud raamatuid ja arve peal on käibemaksukood ‘9%’, siis vali sama käibemaksukood ka arvereale.

5%

Käibemaksumäära 5% kasutatakse alates 1.augustist 2022 ajakirjandusväljaannete puhul. Kehtiv kuni 2024. aastani.

0%

Käibemaksumäära ‘0%’ võiks ostuarvetel kasutada näiteks sellisel juhul, kui arve on Sulle esitanud mittekäibemaksukohustuslane või siis olukordades, kus sisestatakse arve, millelt pole õigust sisendkäibemaksu tagasi küsida. Sellisteks kuludeks on tüüpiliselt äripartneritega seotud kulud ehk vastuvõtukulud, töötajatele tehtud erisoodustused ning arved, mis on esitatud mittekäibemaksukohustuslase poolt.

KM-vaba

‘KM-vaba’ koodi võib kasutada erinevatel juhtudel. Näiteks, kui Sulle on esitatud selline teenusarve, mis on käibemaksuvaba (kindlustus). Lisaks võib antud koodi – samaväärselt koodiga ‘0%’- kasutada ka selliste arvete korral, mis on esitatud mittekäibemaksukohustuslase poolt ning millelt ei saa sisendkäibemaksu tagasi küsida.

Põhivara 22% (ja kuni 31.12.2023 Põhivara 20%)

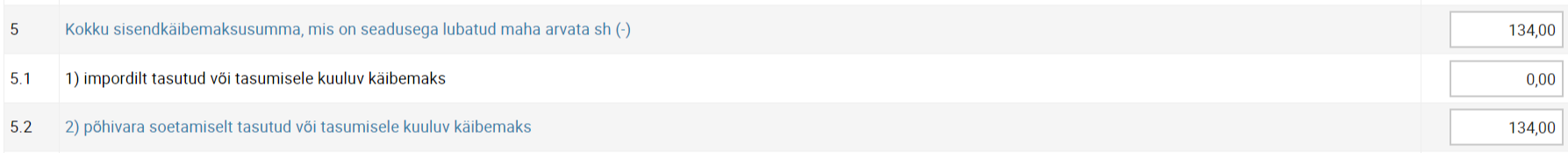

‘Põhivara 22%’ on käibemaksumäär, mida tuleks kasutada põhivara soetuse korral. Nimelt tuleb põhivara soetuse sisendkäibemaks käibedeklaratsioonil deklareerida nii lahtris 5 kui ka informatiivses lahtris 5.2. Kui ostuarvel on kasutatud ‘Põhivara 22%’ koodi, siis jõuab vastav arve kenasti nimetatud lahtritesse juba automaatselt.

9% (pöördmaks)

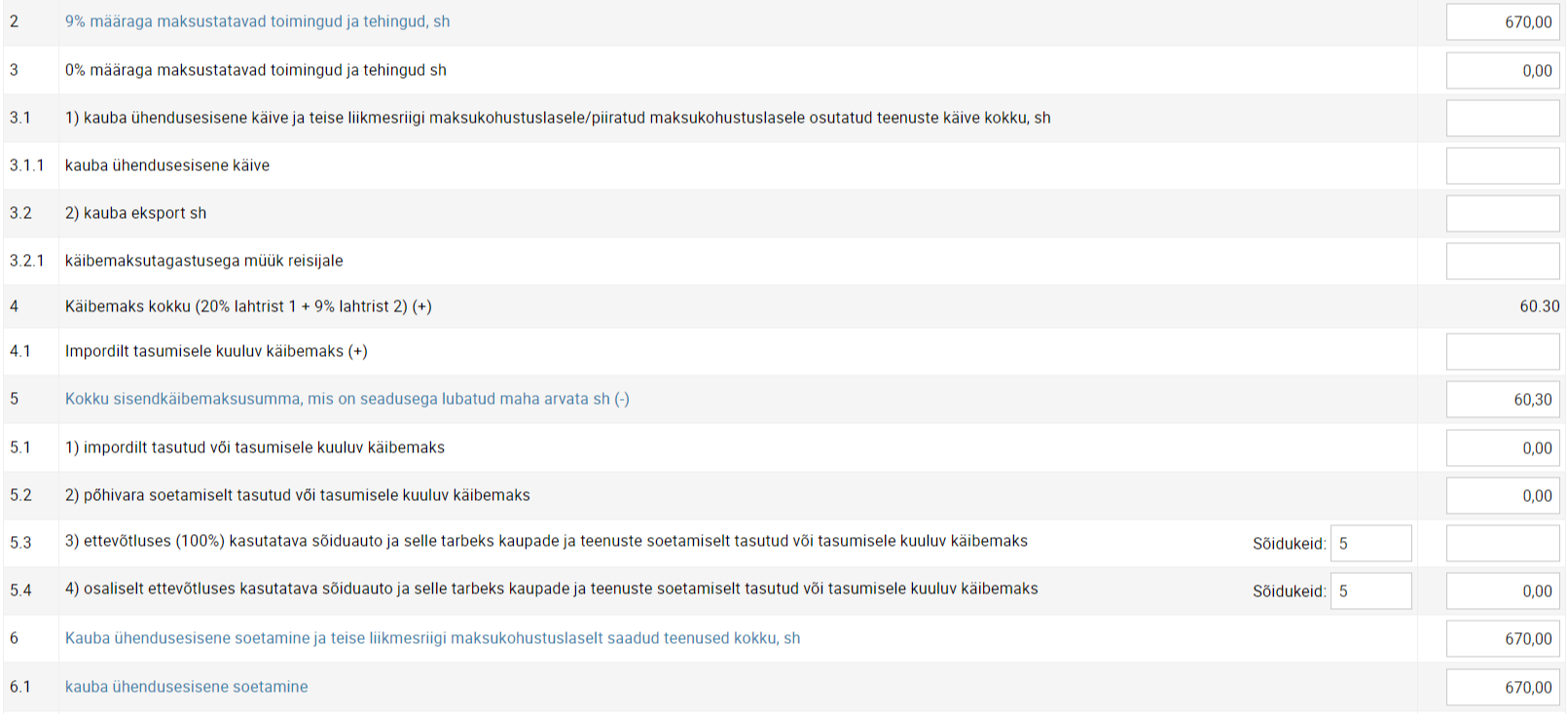

Koodi ‘9% (pöördmaks)’ nimi viitab juba sellele, et see kood eeldab millegi pööritamist. Ja täpselt nii on. Seda koodi tuleks kasutada olukorras, kus ühe liikmesriigi maksukohustuslane soetab teise liikmesriigi maksukohustuslase käest sellist kaupa/teenust, mida maksustatakse Eestis 9% käibemaksuga ning arve kuulub pöördmaksustamisele. Seega on soetajal kohustus deklareerida tasumisele kuuluv käibemaks ning samal ajal on õigus see ka sisendkäibemaksu koosseisus tagasi küsida.

Selleks, et programmis rakenduks pöördmaksustamise protsess, peab lisaks õigele käibemaksukoodile, olema hankijakaardil:

- Eestist erinev Euroopa Liitu kuuluv riik (riikide lisamine ‘Seaded – Riigid’ menüüpunktis)

- hankija käibemaksukohustuslase number

Selle koodi kasutamisel deklareeritakse arve käibedeklaratsioonil:

- 2. lahtris

- 4. lahtris

- 5. lahtris

- 6. lahtris

- 6.1 lahtris (kui tegu on kaubaga)

13% (pöördmaks)

Seda koodi tuleks kasutada olukorras, kus ühe liikmesriigi maksukohustuslane soetab teise liikmesriigi maksukohustuslase käest sellist kaupa/teenust, mida maksustatakse Eestis 13% käibemaksuga ning arve kuulub pöördmaksustamisele.

22% (pöördmaks) (ja kuni 31.12.2023 20% (pöördmaks))

‘22% (pöördmaks)’ on üks põnev määr, kuna vastavalt hankijakaardi seadistustele saab seda koodi kasutada kolmel eri juhul (ühendusesisene pöördmaksustamine, siseriiklik pöördmaksustamine ja ühenduseväline pöördmaksustamine). Alljärgnevalt kirjeldamegi neid kolme võimalust.

Ühendusesisene pöördmaksustamine

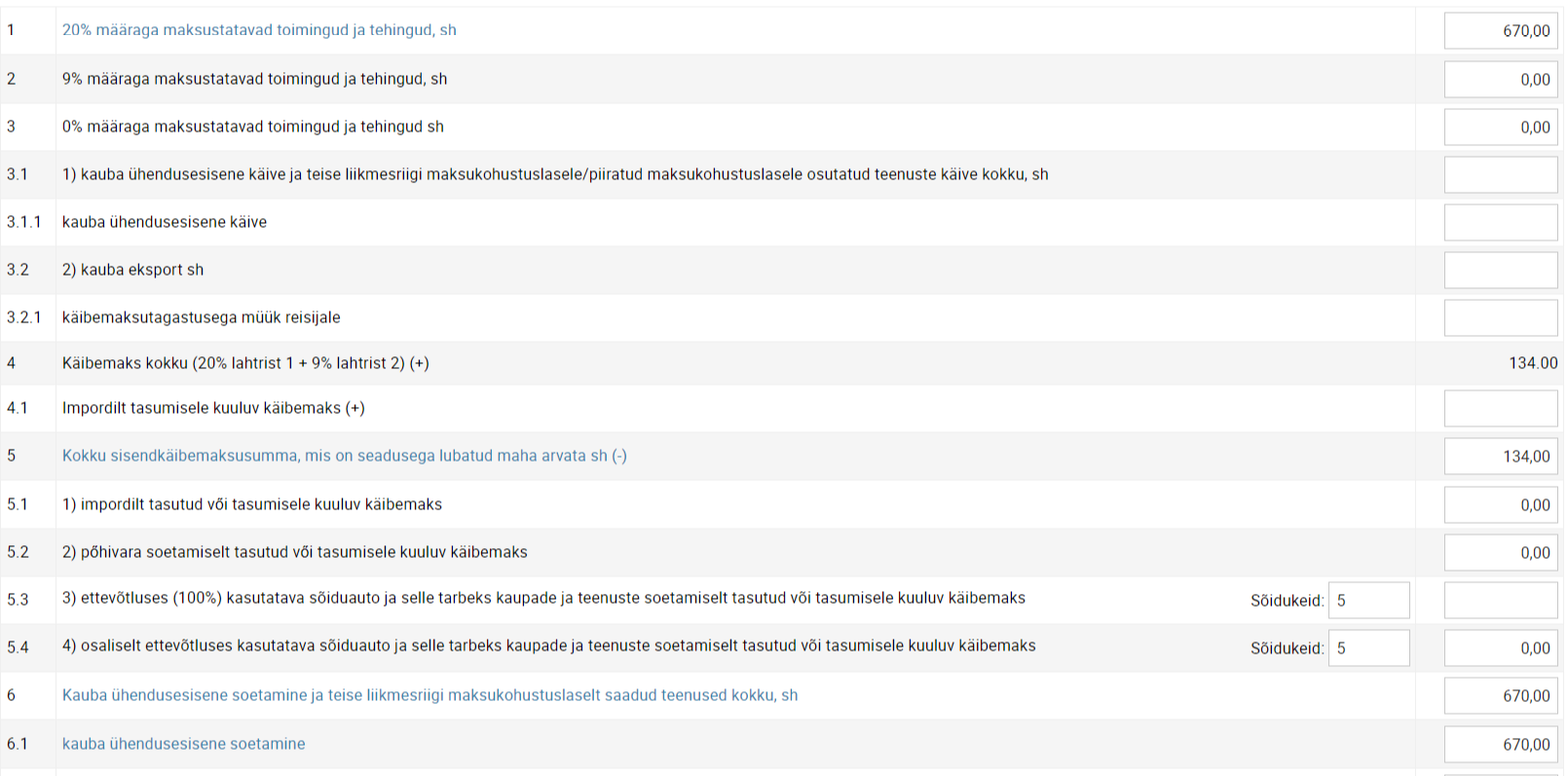

Kui ühe liikmesriigi maksukohustuslane soetab kaupa või teenuseid teise liikmesriigi maksukohustuslaselt, siis kuuluvad arved pöördmaksustamisele. See tähendab, et kauba ostja ise peab deklareerima tasumisele kuuluva käibemaksu, samas tekib tal õigus sisendkäibemaks kohe ka tagasi küsida.

Selleks, et pöördmaksustamine rakenduks, peab lisaks käibemaksumäärale ‘22% (pöördmaks)’ olema hankijakaardil:

- Eestist erinev Euroopa Liitu kuuluv riik

- hankija käibemaksukohustuslase number

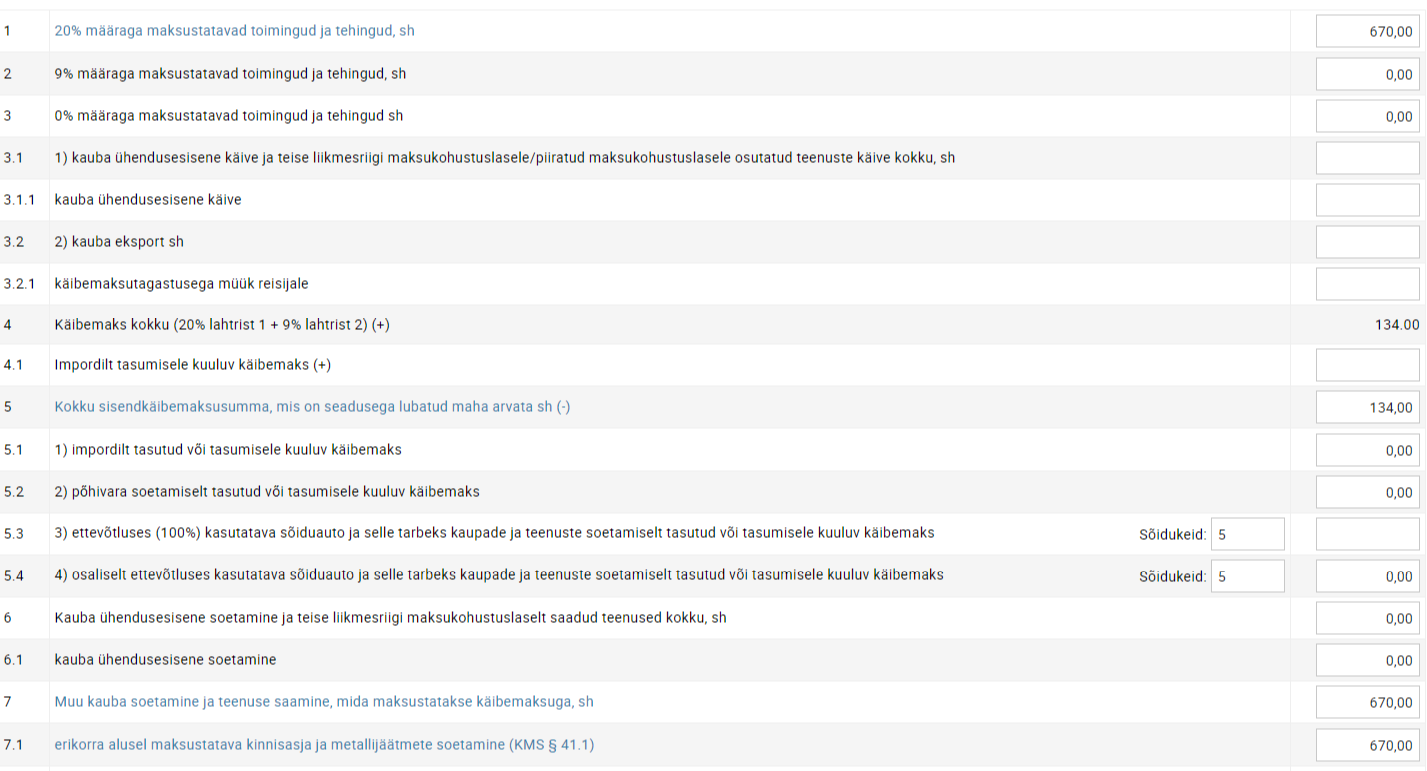

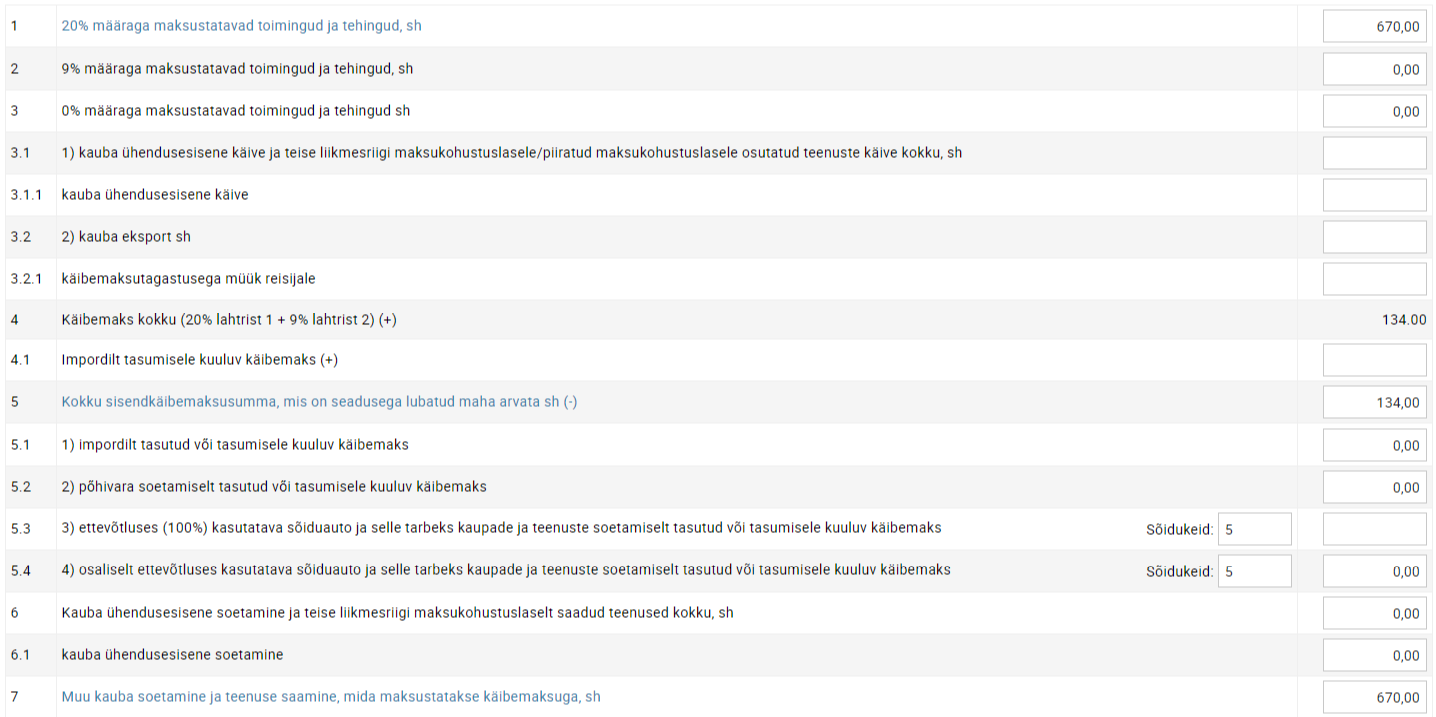

Kui need tingimused on täidetud, siis deklareeritakse vastav arve käibedeklaratsioonil:

- 1. lahtris

- 4. lahtris

- 5. lahtris

- 6. lahtris

- 6.1 lahtris (kui tegu on kaubaga)

Siseriiklik pöördmaksustamine

Sama kood ‘22% (pöördmaks)’ toimib ka siseriikliku pöördmaksustamise korral. Siseriiklikust pöördmaksustamisest saame tüüpiliselt rääkida näiteks siis, kui tehing toimub kahe Eesti maksukohustuslase vahel ning müüakse selliseid metallitooteid, millele laieneb erikord.

Tähele tuleb panna seda, et siseriikliku pöördmaksustamise korral peab hankijakaardil olema:

- riigiks määratud kindlasti Eesti

- hankija käibemaksukohustuslase number

Kui need tingimused on täidetud, siis deklareeritakse see arve käibedeklaratsioonil:

- 1. lahtris

- 4. lahtris

- 5. lahtris

- 7. lahtris

- 7.1 lahtris

- Käibedeklaratsiooni lisal B

Ühenduseväline pöördmaksustamine

Koodi ‘22% (pöördmaks)’ tuleks kasutada ka sellistes situatsioonides, kus on vaja pöördmaksustada näiteks ühenduseväliseid tehinguid (tarkvara soetus USAst jne). Sellisel juhul tuleb lisaks õige käibemaksukoodi valikule määrata hankijakaardil:

- riigiks Euroopa Liitu mittekuuluv riik

- käibemaksukohustuslase numbri sisestamine ei ole vajalik

Kui need tingimused on täidetud, deklareeritakse arve käibedeklaratsioonil:

- 1. lahtris

- 4. lahtris

- 5. lahtris

- 7. lahtris

Ei arv. KMD

Seda koodi peaks kasutama selliste tehingute puhul, mida ei deklareerita käibedeklaratsioonil. Ostuarvetel võib seda koodi kasutada kõikidel nendel juhtudel, mil pole õigust sisendkäibemaksu tagasi küsida.

22% (sõiduk 100%) ja 22% (sõiduk 50%)

*(ja kuni 31.12.2023 20%(sõiduk 100%) ja 20%(sõiduk 50%))

Nagu nimigi viitab, on ‘22% (sõiduk 100%)’ ja ‘22% (sõiduk 50%)’ käibemaksumäärad, mida kasutada just sõidukitega seotud kulude kajastamisel.

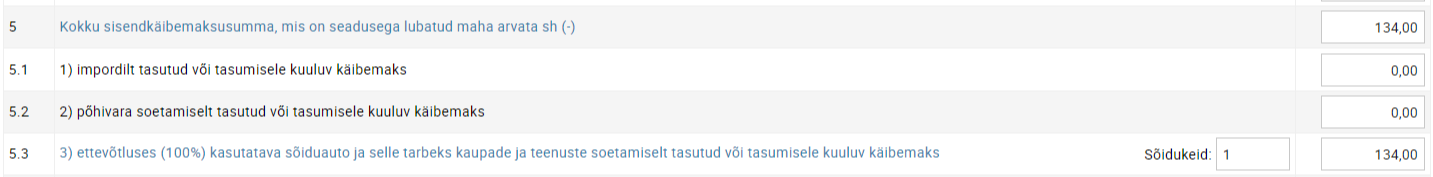

Esimene neist, ehk ‘22%(sõiduk 100%)’ sobib ostuarvel kasutamiseks juhul, kui tegu on sõidukiga, millega tehakse ainult töösõite ning millega seotud kuludelt võib terves ulatuses sisendkäibemaksu tagasi küsida. Kui vastav kood on arvele valitud, siis deklareeritakse arve käibedeklaratsioonil:

- 5. lahtris

- 5.3 lahtris

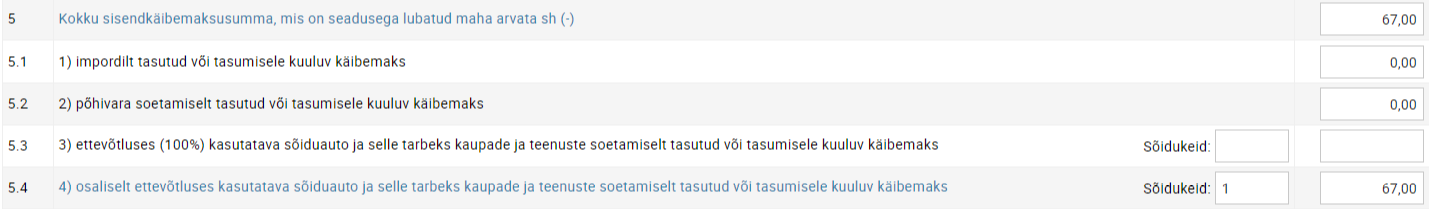

Kood ‘22% (sõiduk 50%)’ viitab sellele, et seda tuleb kasutada selliste sõidukiga seotud kulude puhul, millega tehakse ka erasõite ning millelt tohib tagasi küsida ainult poole käibemaksust. Kui vastav kood on arvele valitud, siis kantakse poole käibemaksust kulusse ning teine pool sisendkäibemaksukontole. Arve deklareeritakse käibedeklaratsioonil:

- 5. lahtris

- 5.4 lahtris

Loodame, et ostuarve käibemaksukoodide nimekirjas orienteerumine muutus just lihtsamaks. Järgmises postituses võtame luubi alla müügiarvete käibemaksumäärad.

Küsimuste korral võta meiega ühendust info@smartaccounts.eu