Käibemaksumäärad

Vaikimisi käibemaksumäärad

Vaikimisi käibemaksmäärade all on nimekiri SmartAccountsi algseadistuses kaasas olevatest käibemaksumääradest. Nende maksumääradega sisestatud arved kajastuvad automaatselt ka käibedeklaratsioonil. Vaikimisi käibemaksumäärade seadistusi ei ole võimalik muuta.

Ostu käibemaksumäärad

- 0% (arved, millelt ei saa käibemaksu tagasi küsida, nt vastuvõtukulud, arved sellistelt tehingupartneritelt, kes ei ole käibemaksukohustuslased)

- 22% (22% määraga maksustatavad ostuarved) al 01.01.2024

- 20% (20% määraga maksustatavad ostuarved)

- 22% pöördmaks (siseriiklik pöördmaksustamine, ühendusesisene pöördmaksustamine, ühenduseväline pöördmaksustamine ja muud tehingud, mida deklareeritakse käibedeklaratsiooni 1, 4, 5 ja 7 lahtris) al 01.01.2024

- 20% pöördmaks (siseriiklik pöördmaksustamine, ühendusesisene pöördmaksustamine, ühenduseväline pöördmaksustamine ja muud tehingud, mida deklareeritakse käibedeklaratsiooni 1, 4, 5 ja 7 lahtris)

- 22% (sõiduk 100%) (sõiduauto kulud, millelt tohib maha arvata 100% sisendkäibemaksu) al. 01.01.2024

- 22% (sõiduk 50%) (sõiduauto kulud, millelt tohib maha arvata 50% sisendkäibemaksu) 2l. 01.01.2024

- 20% (sõiduk 100%) (sõiduauto kulud, millelt tohib maha arvata 100% sisendkäibemaksu)

- 20% (sõiduk 50%) (sõiduauto kulud, millelt tohib maha arvata 50% sisendkäibemaksu)

- 5% (5% määraga maksustatavad ostuarved)

- 9% (9% määraga maksustatavad ostuarved, nt ajakirjandus, ravimid)

- 9% pöördmaks (9% määraga maksutatavad ühendusesisese soetuse pöördmaksustatavad tehingud)

- 13% (13% määraga maksustatavad ostuarved, nt majutusteenused al 01.01.2025)

- 13% pöördmaks (13% määraga maksutatavad ühendusesisese soetuse pöördmaksustatavad tehingud)

- Põhivara 22% (põhivara soetamine, deklareeritakse lisaks käibedeklaratsiooni informatiivses lahtris 5.2 – põhivara soetamiselt tasutud või tasumisele kuuluv käibemaks) al 01.01.2023

- Põhivara 20% (põhivara soetamine, deklareeritakse lisaks käibedeklaratsiooni informatiivses lahtris 5.2 – põhivara soetamiselt tasutud või tasumisele kuuluv käibemaks)

- Ei arv. KMD (tehingud, mis ei ole käive Eesti seaduste mõistes ning ei pea käibedeklaratsioonile jõudma)

- KM-vaba (seaduse mõistes käibemaksuvabad tehingud, näiteks kindlustus või ka arved sellistelt tehingupartneritelt, kes ei ole käibemaksukohustuslased)

- Impordi käibemaks (impordilt tasutud käibemaksu kajastamiseks). Loe impordi käibemaksu kohta edasi siit.

Müügi käibemaksumäärad

- 0% (0% määraga müük)

- 5% (5% määraga müük)

- 13% (13% määraga müük) al 01.01.2025 majutusteenused

- 22% (22% määraga müük) al 01.01.2024

- 20% (20% määraga müük)

- 9% (9% määraga müük, nt ajakirjandus)

- Ei arv. KMD (tehingud, mis ei ole käive Eesti seaduste mõistes ning ei pea käibedeklaratsioonile jõudma)

- KM-vaba (seaduse mõistes käibemaksuvabad tehingud, näiteks kindlustus)

- 22% KMS § 41.1 (KMS § 41 1. Kinnisasja, metallijäätmete, väärismetalli ja metalltoodete käibemaksuga maksustamise erikord). al 01.01.2024

- 20% KMS § 41.1 (KMS § 41 1. Kinnisasja, metallijäätmete, väärismetalli ja metalltoodete käibemaksuga maksustamise erikord).

- Kolmnurktehing (kolmnurktehingu korral kauba edasimüüja)

Käibemaksumäärad 22% pöördmaks, 9% pöördmaks ning 22% KMS § 41.1

22% pöördmaks (kuni 31.12.2023 20%(pöördmaks))

Seda koodi saab kasutada:

- Siseriikliku pöördmaksustamise korral (deklareeritakse deklaratsioonil 1, 4, 5, 7 ja 7.1 ning lisa B )

- Ühendusesisese pöördmaksustamise korral (deklareeritakse deklaratsioonil 1, 4, 5, 6 ja 6.1 )

- Tehingute korral, mis deklareeritakse deklaratsioonil 1, 4, 5, ja 7 (näiteks ühenduseväline pöördmaksustamine – teenuse ost ühendusevälisest riigist).

Koodi „22% pöördmaks“ kasutamisel on oluline ära määrata korrektsed riigid ja KMKR.

- Selleks, et siseriikliku pöördmaksustamise puhul seda koodi kasutada, peab olema hankijale riigiks määratud Eesti ning täidetud KMKR lahter.

- Selleks, et ühendusesisese pöördmaksustamise puhul seda koodi kasutada, peab olema hankijale riigiks määratud EL-i kuuluv riik (mitte Eesti) ning täidetud KMKR lahter.

- Selleks, et näiteks ühendusevälise pöördmaksustamise puhul seda koodi kasutada, peab olema hankijale määratud riigiks mitte EL-i kuuluv riik (KMKR ei ole nõutav).

9% pöördmaks

Seda käibemaksukoodi tuleb kasutada juhul, kui Teil tuleb pöördmaksustada sellised tehingud, mis on Eesti maksustatavad 9% määraga.

Selle koodi kasutamisel pöördmaksustatakse arve määraga 9% ning deklareeritakse vastavalt lahtrites 2, 4, 5, 6 ja 6.1.

22% KMS 41.1 (kuni 31.12.2023 20% KMS 41.1)

Seda käibemaksukoodi tuleb kasutada KMS 41.1 alusel maksutatava müügi puhul (KMS § 41 1. Kinnisasja, metallijäätmete, väärismetalli ja metalltoodete käibemaksuga maksustamise erikord).

Selle koodi kasutamisel deklareeritakse arve käibedeklaratsiooni 9. lahtris ning arvele trükitakse viide selle kohta, et arve kuulub soetaja poolt pöördmaksustamisele.

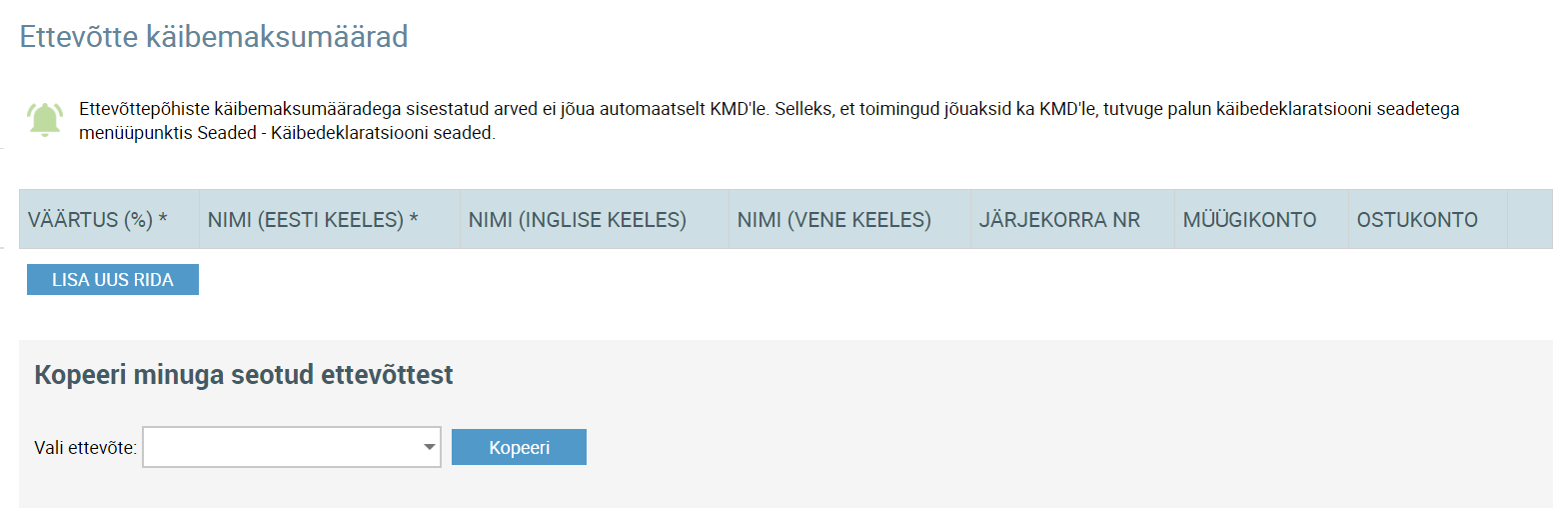

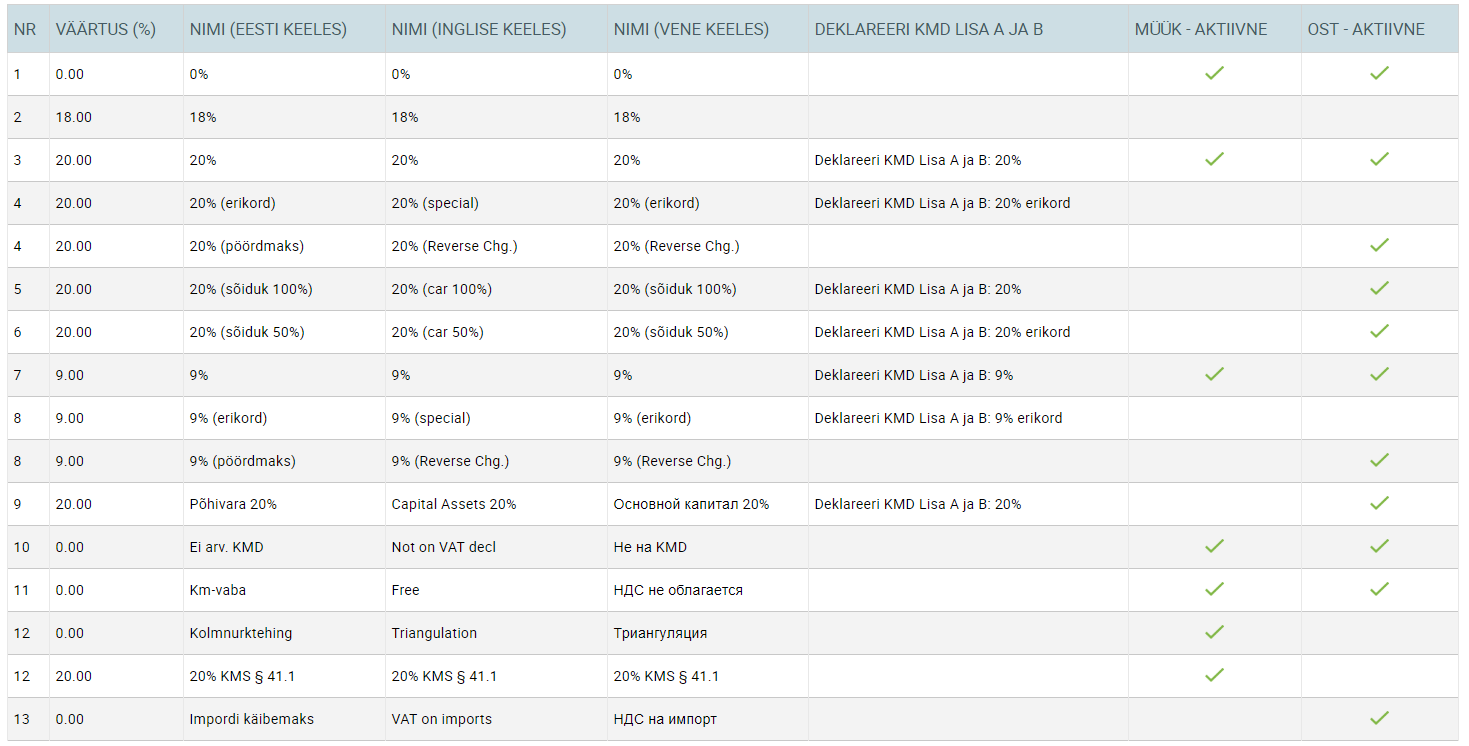

Ettevõtte käibemaksumäärad

Ettevõttepõhised käibemaksumäärad käibedeklaratsiooni ei mõjuta ja käibedeklaratsiooni arvestusse ei jõua.

Väärtus (%). Käibemaksumäära väärtus protsentides.

Nimi (eesti keeles). Käibemaksumäära eestikeelne nimetus.

Nimi (inglise keeles). Käibemaksumäära ingliskeelne nimetus (valikuline). Võõrkeelset nimetust kasutatakse vastavas keeles arve PDF-i koostamisel.

Nimi (vene keeles). Käibemaksumäära venekeelne nimetus (valikuline). Võõrkeelset nimetust kasutatakse vastavas keeles arve PDF-i koostamisel.

Järjekorra nr. Võimaldab järjestada ettevõttepõhised käibemaksumäärad järjekorranumbri alusel (1,2,…). Ettevõtte käibemaksumäärad ilmuvad alati pärast süsteemi vaikimisi käibemaksumäärasid.

Müügikonto. Käibemaksu konto müügiarve loomisel.

Ostukonto. Käibemaksu konto ostuarve loomisel.

Käibemaksumäärade kopeerimine

Soovi korral on võimalik teiste kasutajaga seotud ettevõtete alt käibemaksumäärasid kopeerida.